― 分配の仕組み・リスク・毎月決算型との違い・筆者の結論まで整理

2025年、インベスコの代表的ファンドである世界のベスト(世界厳選株式オープン) に、

新たに 予想分配金提示型 が加わりました。

このニュースを見て、多くの投資家が次のような疑問を持ったはずです。

- そもそも、世界のベストで「予想分配金提示型」は機能するのか?

- 値動きが大きい商品向けの仕組みではないのか?

- 毎月決算型と何が違い、どちらを選ぶべきなのか?

本記事では、感覚論やイメージではなく、数字と設計思想からこの問いに答えます。

そして最後に、筆者自身はどう判断し、なぜ今回は買わないのかを明確にします。

世界のベストは「分配型ファンド」ではなく世界株式ファンド

まず前提として、世界のベストは「分配金を出すこと」を目的にしたファンドではありません。

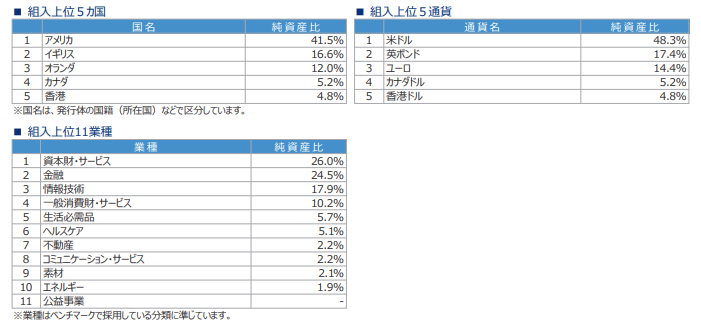

中身はあくまで、

- 世界中の高品質企業に投資し

- 国・業種を分散し

- 中長期で企業価値の成長を取りにいく

世界株式ファンドです。

毎月決算型や予想分配金提示型といった違いは、「どう増やすか」ではなく「どう受け取るか」の違いにすぎません。

実際には複数(8種類)の商品に分かれていますが、構成銘柄や運用哲学はすべて共通で、

違うのは リターンの受け取り方だけです。

毎月決算型と予想分配金提示型の分配の仕組み

ここを理解できるかどうかで、両者の見え方は大きく変わります。

毎月決算型の分配の仕組み

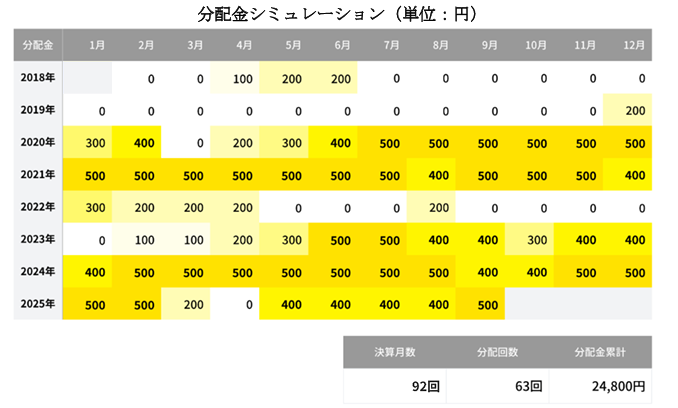

毎月決算型は、毎月分配を出すことが前提の商品です。

そのため、基準価額が下落している局面でも、

- 分配を維持する

- 分配額の安定性を優先する

という設計が取られます。

結果として、

- 運用益だけでは分配が足りない

- 基準価額が下がっている

こうした状況では、元本を取り崩して分配が行われる可能性があります。

これが俗に言われる「タコ足配当(元本払戻し)」です。

毎月分配型でなぜこの構造が起こり得るのかについては、

以下の記事で図解付きで詳しく解説しています。

https://dora29n.com/fang-plus-monthly-hybrid-structure/

もちろん、すべての毎月決算型が常にタコ足になるわけではありません。

ただし、

基準価額が下落しても分配を続ける設計上、元本取り崩しが起こりうる

という性質は、あらかじめ理解しておく必要があります。

予想分配金提示型の分配の仕組み

一方、予想分配金提示型はまったく逆の考え方です。

- 基準価額が一定の水準に達していない

- 元本を削らないと分配が出せない

こうした状況では、分配は出ません。

たとえ「予想分配金〇〇円」と提示されていても、

その水準に達するまでは、何か月、場合によっては何年でも分配が出ない

という設計です。

つまり、

- 無理に分配しない

- 元本を守ることを最優先

- 分配は「余力があるときだけ」

これが予想分配金提示型の基本思想です。

毎月決算型と予想分配金提示型の決定的な違い

整理すると、違いは非常にシンプルです。

毎月決算型

→ 分配を出すことを優先

→ 状況次第で元本を取り崩す可能性がある

予想分配金提示型

→ 元本を守ることを優先

→ 基準価額が水準に達するまで分配は出ない

どちらが良い・悪いではありません。

目的が違うだけです。

予想分配金提示型は値動きが大きい資産向けなのか?

予想分配金提示型について、よく語られる一般論があります。

予想分配金提示型は、値動き(ボラティリティ)が大きい資産ほど有利

これは、理屈としては正しい考え方です。

- 上昇局面では分配余力が生まれやすい

- 下落局面では分配を止めて基準価額を守れる

この設計は、値動きが大きい資産ほど機能しやすい。

そのため、

- FANG+のようなハイテク株

- 高ボラティリティな指数

が相性が良いと言われるのは、自然な話です。

値動きが穏やかな世界のベストは不利なのか?

ここまで読むと、次の疑問が浮かぶかもしれません。

値動きが比較的穏やかな世界のベストは、予想分配金提示型に向いていないのでは?

結論から言うと、必ずしもそうではありません。

重要なのは、「値動きの大きさ」ではなく、長期でどれだけ安定してリターンを積み上げてきたかです。

世界のベストは「下落を待ってから買うべきか?」という点については、

実際の値動きと考え方を整理したこちらの記事で詳しく解説しています。

https://dora29n.com/invesco-best-buy-timing/

トータルリターンが示す世界のベストの強さ

世界のベスト(年1回決算型)のトータルリターンは以下の通りです。

- 1年:15.39%

- 3年:23.17%

- 5年:22.19%

- 10年:10.48%

短期・中期・長期のいずれでも、安定してプラスのリターンを積み上げています。

特に注目したいのが、5年リターン22.19%という点です。

これは、短期間で爆発的に伸びるタイプではない一方、長期で確実に結果を残してきたことを示しています。

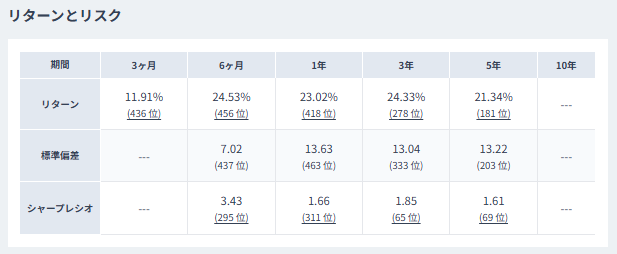

標準偏差とシャープレシオが示す世界のベストの運用の質

まず、世界のベストの値動きと運用効率を確認します。

標準偏差(価格変動の大きさ)は、

- 3年:11.82

- 5年:13.00

- 10年:17.52

世界株式ファンドとして見れば、過度に高い水準ではありません。

一方、シャープレシオは、

- 3年:1.95

- 5年:1.70

世界株式ファンドの中でも、上位に位置する水準です。

これは、

値動きは比較的穏やかだが、取ったリスクに対して効率よくリターンを残してきた

ことを意味します。

オルカンと比較して見える世界のベストの立ち位置

比較の前提として、オルカン(全世界株式)は非常に完成度の高いファンドです。

- 世界中に広く分散

- 低コスト

- 長期で世界経済の成長をそのまま取りにいく

長期投資の土台として、多くの投資家に選ばれているのも自然でしょう。

そのうえで、ここで確認したいのは「どちらが優れているか」ではありません。

焦点はただ一つです。

信託報酬が高いアクティブファンドである世界のベストが、そのコストを含めても、十分なパフォーマンスを出してきたかどうか。

データを見ると、

- 値動きの大きさ(標準偏差)は、オルカンと大きな差はない

- 一方で、シャープレシオは高めに推移している

つまり、

同程度の値動きの中で、より効率よくリターンを積み上げてきた

という特徴が読み取れます。

世界のベストは、「オルカンより優れている」と言いたいわけではありません。

ただ、信託報酬を含めても、見劣りしない水準の実績を残してきた

という点は、数字から確認できます。

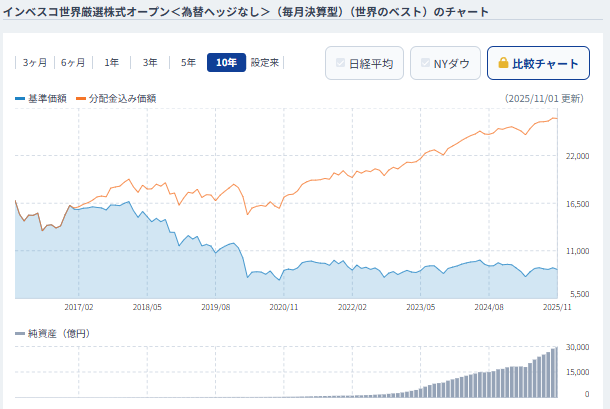

価格推移が示す予想分配金提示型との相性

過去5年の価格推移を見ると、世界のベストは急騰型のファンドではありません。

一方で、

- 分配を行いながら

- 大きく崩れる局面を避け

- 時間をかけて基準価額を切り上げてきた

この「なだらかな右肩上がり」こそが、分配後も余力が残る構造を支えています。

急騰で一時的に分配原資を作るのではなく、成長を積み重ねることで分配余力を生んできた。

この点で、世界のベストは予想分配金提示型と理屈の上では相性が良いと整理できます。

毎月決算型と予想分配金提示型の役割整理

ここまでを踏まえると、役割は明確です。

毎月決算型

- 分配を安定して受け取りたい人向け

- キャッシュフロー重視

予想分配金提示型

- 成長を優先

- 分配は結果として発生するもの

実際には、「毎月決算型をコアに置きつつ、成長枠として別のファンドを組み合わせる」

という使い分けをしている人も多く、筆者自身もその一人です。

たとえば、FANG+やインデックスとインベスコをどう組み合わせるかについては、

以下の記事で具体的なポートフォリオ例として整理しています。

https://dora29n.com/fang-invesco-portfolio/

世界のベストは、分配がなくてもトータルリターンとして成立する実績があるからこそ、

予想分配金提示型という選択肢が理屈として成り立つと考えています。

なぜ筆者は今回は予想分配金提示型を買わないのか?

ここからは、筆者自身の投資方針に基づく判断です。

結論から言うと、今回は買い付けを見送ります。

理由は3つです。

理由① すでに毎月決算型の比率が高い

筆者のポートフォリオでは、インベスコの毎月決算型が資産全体の約40%を占めています。

中身と運用哲学が同じである以上、これ以上同じエンジンを積み増す必要はないと判断しました。

このように、FIRE後は「分配の安定性」を軸にポートフォリオ全体を設計しています。

その考え方や全体像については、以下の記事で詳しく整理しています。

https://dora29n.com/fire-2025-portfolio-dividend-strategy/

理由② サテライトは高ボラティリティ枠と決めている

予想分配金提示型はサテライト枠と考えていますが、

その枠にはすでに、

- FANG+毎月分配型

- WCM世界成長株厳選ファンド

といった、成長率とボラティリティが高い商品を配置しています。

世界のベストは、コアとしての完成度は高い一方、サテライトとしては性格が穏やかすぎる、

という判断です。

理由③ 世界のベスト最大の魅力は分配の安定感

世界のベストを高く評価している最大の理由は、相場環境に左右されにくく、150円分配を維持してきた実績です。この安心感は、予想分配金提示型では得られません。

結論:商品としては合理的だが、筆者の方針とは合わない

整理します。

- 世界のベスト × 予想分配金提示型は、理屈として成立している

- 値動きが穏やかだからダメ、という話ではない

- 高いシャープレシオが分配余力を支えている

一方で、筆者自身の投資方針とは、現時点では合わない

という結論に至りました。

最後に:世界のベストは選択肢が増えたファンド

予想分配金提示型の登場で、世界のベストは受け取り方を選べるファンドになりました。

- 成長重視

- 分配重視

- その中間

中身は同じで、受け取り方だけを変えられる。

これは長期投資において、大きな強みです。

だからこそ大切なのは、

- 今、自分はどのフェーズにいるのか

- 何を最優先したいのか

それを基準に選ぶこと。

この考え方が、あなた自身の投資判断を整理するヒントになれば幸いです。