会社を辞めてFIREを実現したものの、S&P 500の変動や為替リスクに振り回され、結局「相場に人生を握られる」生活になってしまうのではないかという不安がつきまといます。

4%ルールなら資産が減らない、FIREしていてもお金が増え続ける、というのは理想論に過ぎないと実感しました。この記事では、S&P 500の年間騰落率や為替が4%ルールに与える影響、そして私が相場依存から解放されるためにバリスタFIREを選んだ理由を、実体験とともに紹介します。

S&P 500の年間騰落率:平均10%でも変動が大きい現実

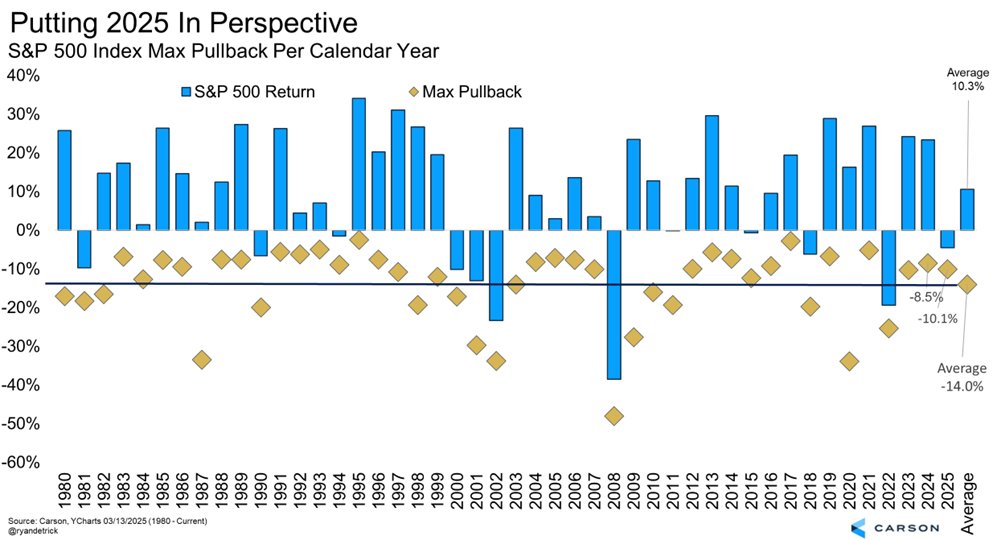

S&P 500は長期的に平均リターン約10%(表では10.3%)とされますが、年ごとの変動は大きいです。以下は1980年から2025年までのS&P 500の年間リターンと最大ドローダウンを示した表です。

出典:Carson Charts Q3/2025 (1980-Current)

これまでのS&P 500の特徴

- 平均リターン:1980~2025年の平均年間リターンは10.3%。2025年も10.3%と平均的。

- 変動の大きさ:リターンはプラス約35%(例:1995年)からマイナス約-37%(例:2008年)まで幅広い。

- 最大ドローダウン:年間の最大下落率は平均-14.0%。2008年は-50%を超える一方、2025年は-8.5%と軽微。

- マイナスが大きい年:2000~2002年、2008年など、マイナス20~37%となる年が複数あり、こうした年に取り崩すと資産減少が加速します。

4%ルールへの影響

4%ルールは、初期資産の4%を毎年引き出し、インフレ調整しながら30年間資産を維持する戦略です。しかし、S&P 500のリターンがマイナスの年に取り崩すと、資産が急速に減ります。

たとえば、2008年のような年(リターン-37%)に資産1億円から400万円(4%)を引き出すと、資産は6300万円に激減。翌年の引き出し額も減り、資産寿命が短縮します。

表にある2000~2002年の3年連続マイナスリターンのような時期に取り崩しが重なると、回復が難しくなる「シーケンス・オブ・リターン・リスク」が現実的な脅威です。

私がFIREした直後に市場が下落したとき、資産がみるみる減っていくのを目の当たりにして、「これ、トリニティスタディの理論通りにはいかないな」と痛感しました。

資産形成中はFIRE後の未来ばかり考えていましたが、達成後は「今をどう生きるか」に思考が傾き、バランスを取る難しさを感じました。

為替リスクが4%ルールに与える影響

為替変動の現実

S&P 500は米ドル建てです。日本円で生活する私は、為替レート(USD/JPY)の変動に大きく影響されます。

- 円安(例:1ドル=150円→170円):資産1億円(約66.7万ドル)が1億1339万円に増加。引き出し額は453万円(4%)となり、生活が楽に。

- 円高(例:1ドル=143円→130円):資産が9080万円に減少し、引き出し額は363万円に。日本のインフレ率(2025年3月時点で3.6%)を考慮すると、生活費(400万円)を賄うのが難しくなります。

2025年4月時点でUSD/JPYは143円付近ですが、年末には130円まで円高が進む可能性が指摘されています。為替は予測が難しく、大きな不確定要素です。

為替と市場変動のダブルパンチ

円高とS&P 500の下落が重なると、資産減少が加速します。2008年のような年(リターン-37%)に円高が重なると、円換算の資産は約50%減少し、4%ルールの持続性が揺らぎます。

FIRE直後に為替が円高に振れたとき、資産が目減りして「これじゃ年金生活を前倒ししただけだ」と感じました。

頑張って働いて節約してFIREしたのに、引き続き節約が必要な「自分年金」生活は正直つらいです。嫌でも65歳からは年金暮らしになるのに、なぜ今からそんな生活をしなきゃいけないのか、と。

会社を辞めたのに相場に人生を握られる現実

FIRE達成後、会社員時代のストレスから解放されたはずが、相場や為替の動きに一喜一憂する生活に変わりました。

- 資産減少の加速:表の2008年(リターン-37%)のような時期に取り崩すと、資産が急速に減少し、30年間の資産維持が難しくなります。

- 為替リスク:円高で資産価値が減少し、引き出し額が生活費を下回るリスク。Xの投稿では、S&P 500が25%下落し、為替が円高になると、円換算価値が半減する可能性も指摘されています。

- 精神的なストレス:gera相場を毎日チェックする生活は、会社員時代の上司に縛られていたストレスと似た感覚でした。働かない自分が、資産にとって一番の負債だと感じる瞬間もありました。

FIREは自由を手にすることだと思っていましたが、ギリギリの資産でFIREすると、結局は「年金生活の前倒し」にしかならない。資産を気にしすぎて節約ばかりの生活にはしたくありませんでした。

子育て中のFIREで気づいた現実:労働収入の重要性

私は子育て中のFIREです。子供の教育費を支払い終えた後に手元に残るお金と、自分の年齢を把握しておくべきだと痛感しました。

子供が2人いれば支出は1人の2倍、3人なら3倍。今の資産で本当に老後を支えられるのか、冷静に考える必要があります。

教育費が終わった頃に自分が50歳近く、今よりも体力も気力も衰えている状態で働き始めるのは相当しんどい。株価が上昇しているときでも油断せず、労働収入を確保するべきだと感じています。

FIREは子供や配偶者から見れば「ただのエゴ」と映ることもあります。自分以外の人生を背負っている以上、「なんとかなるでしょ」という精神で暮らすのはナンセンス。子供を巣立たせて、老後資金を確保して初めて「FIREしたぜ」と胸を張れると思います。

バリスタFIREがFIRE生活で有効な理由

こうした葛藤を経て、私はバリスタFIREにたどり着きました。完全リタイアせず、パートタイムの労働収入を資産運用に組み合わせることで、相場依存から解放され、精神的・経済的なバランスが取れると感じています。

引き出し額を減らし、資産寿命を延ばす

労働収入があれば、資産からの引き出し率を4%未満に抑えられます。たとえば:

- 資産1億円、年間生活費400万円の場合、4%ルールでは年間400万円を引き出します。

- バリスタFIREで年間100万円の労働収入を得れば、引き出し額は300万円(3%)に減り、資産寿命が延びます。 引き出し率を3%に下げると、30年間の資産維持確率がほぼ100%に近づきます。

為替リスクと市場変動への対応

円高や市場下落時(例:S&P 500のリターン-37%)、労働収入がバッファとなり、資産売却を控えられます。表の2008年のような下落時に取り崩しを減らし、市場回復を待つ余裕が生まれます。

精神的・経済的なバランス

FIRE生活は「暇そう」と思われがちですが、適度に予定が入り、ルーティンも生まれます。でも、その中身は意外と薄く、刺激が少ない。

金銭的に使いすぎると資産が減るため、無意識に“お金のかからない日課”を組み立て、忙しいと思い込むけど実際は暇だと自分でもわかっています。

そんな生活も悪くないけれど、まだ働ける体があり、市場価値もあるうちは、低賃金でもリスクのない時給労働を選ぶのは悪くない選択です。

自分の時間を差し出すことで得られる報酬は「毎月配当」のようなもので、精神的にも経済的にもバランスが取れています。

非課税生活より労働収入が健全

FIRE中は非課税生活を目指しがちですが、今は労働収入があるほうが健全だと感じます。FIRE後の適度な労働は、濃密な時間を過ごせる点が魅力です。

まとめ:バリスタFIREで相場に人生を握られないFIRE生活を

S&P 500の年間騰落率は平均10.3%でも、マイナス37%となる年もあり、取り崩すタイミングによっては資産減少が加速します。

為替リスクが加わると、日本人のFIRE生活はさらに不安定に。会社を辞めたのに相場に人生を握られる生活は避けたい私がたどり着いたのがバリスタFIREでした。

労働収入を組み合わせることで引き出し率を下げ、為替や市場変動の影響を軽減し、資産寿命を延ばせます。精神的・経済的なバランスも取れるため、子育て中のFIRE家庭にもおすすめです。

FIREは「その場しのぎの自転車操業」ではなく、未来と今の両方の軸でバランスを取ることが大切です。