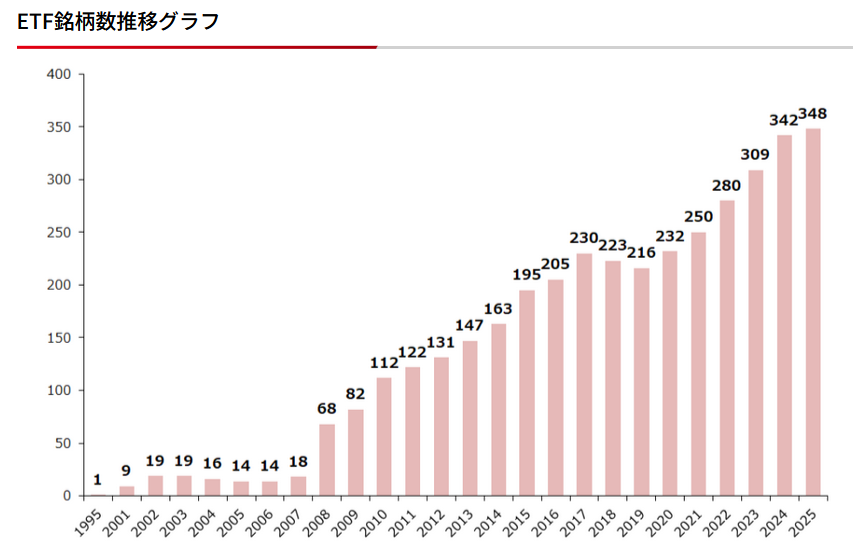

はじめに:海外ETFを活用してポートフォリオを最適化しよう

日本でもインデックス投資が広く普及し、長期運用が主流となっていますが、海外には日本ではなかなか買えない魅力的なETFが数多く存在します。特に、毎月分配型の高利回りETFはインカムゲインを狙う投資家にとって貴重な選択肢です。

インデックス投資は頻繁な売り買いをする必要がない一方で、分配金を受け取るタイプのETFは、より高利回りの新しい商品が登場すれば乗り換えを検討する価値があります。

出典:日本取引所グループ https://www.jpx.co.jp/equities/products/etfs/data/02.html

また、ETFや投資信託を組み合わせることで、ポートフォリオ全体のリスクを調整しやすくなり、攻めと守りのバランスを取ることが可能です。たとえば、成長分野のカバードコールETFで高い分配金を得つつ、安定型のETFや投資信託でリスクを抑える運用も考えられます。

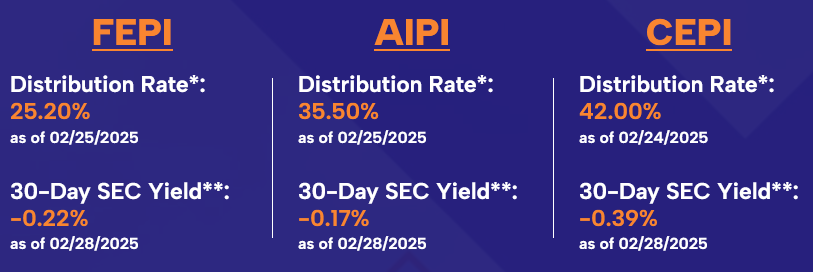

今回は、仮想通貨・AI・FANG株に投資できる高配当カバードコールETF「CEPI・AIPI・FEPI」を詳しく解説し、投資判断の参考になる情報をお届けします!

高配当ETFで「成長性」と「安定収入」を両立!

「成長するセクターに投資したいが、安定したインカム収入も欲しい」という投資家にとって、カバードコールETFは非常に魅力的な選択肢です。

特に、仮想通貨関連株、AI株、FANG株(Facebook, Amazon, Netflix, Google)といったイノベーション分野に投資しながら、毎月高分配金を受け取れるETFが注目されています。

📌 今回紹介する3つのETF(REX Shares)

- CEPI(REX クリプト・エクイティ・プレミアム・インカムETF)

- AIPI(REX AI エクイティ・プレミアム・インカムETF)

- FEPI(REX FANG & イノベーション・エクイティ・プレミアム・インカムETF)

出典:REX Shares https://www.rexshares.com/

💰 直近の分配利回り(2025年3月3日時点)

- CEPI:41.84%(仮想通貨関連株)

- AIPI:35.16%(AI関連株)

- FEPI:25.30%(FANG株)

これらのETFのメリット・デメリット、日本での買い方、税制メリット、他の安定ETFとの比較まで詳しく解説していきます!

カバードコールETFとは?初心者でもわかる基本を解説

カバードコール戦略の仕組み

カバードコールETFは、保有する株式に対してコールオプションを売却し、そのプレミアム(オプション料)を受け取ることで収益を生み出すETFです。

カバードコールETFの主な特徴

- 毎月分配金が得られる:オプション収入を原資とするため、高利回りを実現。

- 下落リスクを軽減:プレミアムがクッションになり、株価下落の影響を和らげる。

- 上昇益が制限される:株価が急騰した場合、オプションが行使されるため、利益の一部を逃す。

CEPI・AIPI・FEPIはどうやって高い利回りを実現しているのか?

驚異的利回りの秘密を解剖

「仮想通貨関連株のカバードコールETF CEPIが41.84%」「AI株の高分配金ETF AIPIが35.16%」「FANG株の毎月分配型ETF FEPIが25.30%」と驚くほど高い利回りですが、その裏には以下のような仕組みがあります。

カバードコール戦略と高ボラティリティ

保有株式にコールオプションを売却し、プレミアムを毎月分配金に充てるのが基本。これが特に効くのは、仮想通貨関連株(CEPI)、AI株(AIPI)、FANG+イノベーション株(FEPI)の高いボラティリティ。変動が大きいほどプレミアムは高額になり、運用会社であるREX Sharesも「オプション収入の最大化」を強調しています。

元本取り崩しの効果

分配金の一部は特別分配金、つまり元本の還元です。2024年11月のデータ(19a-1 notice)では、CEPIの分配金ほぼ全額が特別分配金と推定され、純資産総額は減少しますが、表面的な利回りを押し上げます。

成長セクターの特性

- CEPI: 仮想通貨市場の急変動がプレミアムを増大。

- AIPI: AIブームで株価が動く企業が対象。

- FEPI: 成熟したテック株でもイノベーションが変動を生む。

毎月分配でキャッシュフロー強化

毎月オプションを売却し分配することで、投資家のニーズに応えつつ利回りを強調。市場環境が良い今、高い数字が出ています。

注意:持続性は未知数

運用期間が短い(CEPI: 数ヶ月、AIPI: 約9ヶ月、FEPI: 約1年半)ため、今後も同等の利回りが続くかは不確実。少額投資で様子見が賢明です。

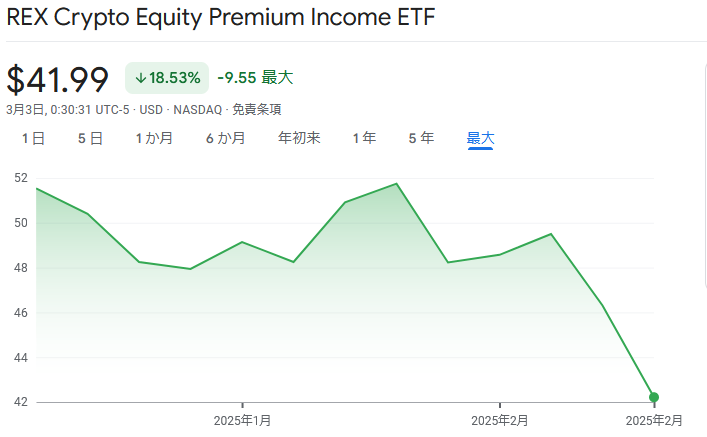

CEPI(仮想通貨関連株のカバードコールETF)

📊 特徴とデータ

- 投資対象:仮想通貨関連企業(マイニング、取引所、ブロックチェーン企業 など)

- 直近分配利回り:41.84%(2025年3月時点)

- 経費率:0.85%

- 設定日:2024年12月3日(REX Shares)

- インデックス:BITA Crypto Assets & Digital Payments Index

出典:Google Finance

✅ メリット

✔ 驚異的な高利回り(41.84%)

✔ 仮想通貨を直接保有せず、ETFで間接投資できる(税制メリット)

✔ 分散投資(25社に分散)

❌ デメリット

⚠ 仮想通貨市場が低迷すると株価下落リスクが高い

⚠ 元本取り崩しの可能性あり

⚠ 運用開始から間もないため実績が浅い

AIPI(AI関連株のカバードコールETF)

📊 特徴とデータ

- 投資対象:AI関連企業(チップ、クラウドサービス、データ解析 など)

- 直近分配利回り:35.16%

- 経費率:0.65%

- 設定日:2024年6月3日(Yahoo Finance)

- インデックス:BITA Leaders Select Index

出典:Google Finance

✅ メリット

✔ AI市場の拡大と高分配金を両立

✔ 多様なAI企業に投資し、リスクを分散

❌ デメリット

⚠ テックセクター全体の下落リスク

⚠ 2024年開始のため、実績がまだ浅い

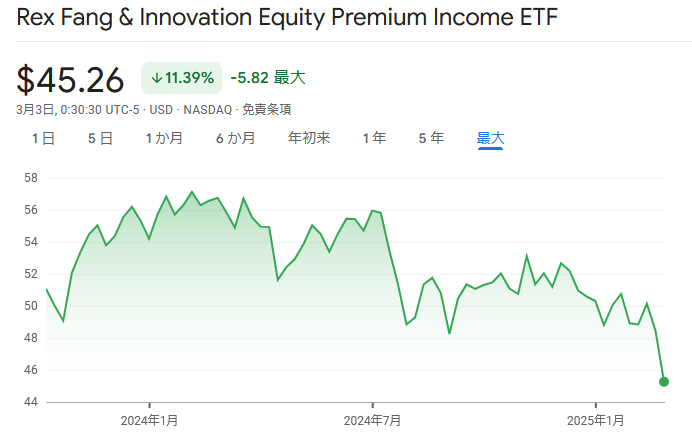

FEPI(FANG株のカバードコールETF)

📊 特徴とデータ

- 投資対象:FANG+イノベーション企業(15社程度)

- 直近分配利回り:25.30%

- 経費率:0.65%

- 設定日:2023年10月11日

- 運用実績:資産総額3億8900万ドル超(2024年9月時点)

出典:Google Finance

✅ メリット

✔ 大型テック株の安定性を活かしつつ高配当

✔ 短期間で資産が急成長

❌ デメリット

⚠ テックセクター依存のため、市場調整に弱い

日本で買える証券会社と投資判断

📌 日本での取り扱い状況

これらのETFは米国市場に上場しており、日本の証券会社での取り扱いは限定的です。例えば、SBI証券やウィブル証券では一部の商品が購入可能ですが、全てのETFが揃うわけではありません。事前に確認が必要です。

※2025年3月12日より楽天証券でも取り扱いが可能となりました。

https://www.rakuten-sec.co.jp/web/info/info20250312-01.html

📊 主要ETF比較表

| ETF | 分配利回り | 経費率 | 設定日 | キャピタルゲイン | リスクレベル |

|---|---|---|---|---|---|

| CEPI | 41.84% | 0.85% | 2024/12/03 | 一部狙える | 高 |

| AIPI | 35.16% | 0.65% | 2024/06/03 | 中程度狙える | 中〜高 |

| FEPI | 25.30% | 0.65% | 2023/10/11 | 安定性重視 | 中 |

まとめ:どのETFがあなたに最適?

✅ CEPI → 仮想通貨関連株の高配当ETFで高リスク・高リターンを狙う人向け

✅ AIPI → AIの成長と収入のバランスを重視する中リスク投資家向け

✅ FEPI → FANG株の安定性を活かしながら配当を得たい安定志向の投資家向け

筆者は現在、2865を積み立て購入していますが、運用状況によっては、上記のETFいずれかに分散投資を検討する可能性があります。高配当と成長性を兼ね備えたこれらのETFは、ポートフォリオに組み込む価値があります。ただし、リスク管理を念頭に置き、慎重な投資判断をおすすめします!