2025年3月上旬、日本でも突如購入可能となった高配当ETFの「AIPI」「CEPI」「FEPI」。これらのETFは驚異的な利回りを謳っており、「本当にこんな高額な分配金が支払われるのか?」と疑問を抱く投資家も多いのではないでしょうか。

実際に2025年3月の分配金が支払われた今、その実績とこれまでの推移を詳しく解説します。さらに、筆者の今後の方針もお伝えし、高配当ETFを検討する投資家にとって役立つ情報を提供します。

2025年3月の分配金実績:税引前・税引後の金額を公開

まずは、2025年3月に筆者の楽天証券口座に振り込まれた分配金の実績をご紹介します。私は「CEPI」「FEPI」「AIPI」を各50株、合計約94万円分(ドル円150円換算)保有しています。以下に、各ETFの税引前と税引後の金額をまとめました。

- CEPI

税引前:10,934円

税引後:7,848円 - FEPI

税引前:7,067円

税引後:5,075円 - AIPI

税引前:9,622円

税引後:6,887円 - 合計

税引前:27,623円

税引後:19,810円

※データ出典:ドル円レートは150円で換算。筆者の楽天証券口座(2025年3月時点)

税引後の合計金額は19,810円。高い利回りを期待させる数字ですが、果たして前月と比べてどうだったのでしょうか?

前月(2025年2月)との比較:分配金の増減を徹底分析

次に、2025年2月と3月の分配金を比較して、増減を確認してみましょう。以下の表で、税引後の金額と前月比をまとめました。なお、日本での取り扱いは2025年3月から開始のため、2月分は参考値です。

| ETF名 | 2月税引後(円) | 3月税引後(円) | 前月比(円) | 前月比(%) |

|---|---|---|---|---|

| CEPI | 8,486 | 7,848 | -638 | -7.52% |

| FEPI | 5,273 | 5,075 | -198 | -3.76% |

| AIPI | 7,288 | 6,887 | -401 | -5.50% |

| 合計 | 21,047 | 19,810 | -1,237 | -5.88% |

全体的に、3月の分配金は2月に比べて減少しています。特にCEPIが前月比-7.52%と最も大きく、FEPI(前月比-3.76%)とAIPI(前月比-5.50%)もやや下落。合計では前月比-1,237円(-5.88%)となりましたが、この変動は市場環境の一時的な影響と考えられ、今後の回復や安定に期待が持てます。

なぜ分配金が変動するのか?投資家が押さえるべきポイント

「AIPI」「CEPI」「FEPI」は、いずれもプレミアムインカムETFとして知られ、カバードコールなどのオプション戦略を活用して高い分配金を生み出しています。

しかし、分配金が毎月安定するわけではなく、市場環境や原資産のパフォーマンスに依存するため変動は避けられません。具体的には以下のような要因が影響します。

- CEPI(暗号資産関連)

暗号資産関連企業の株価や市場ボラティリティが鍵。2025年2月から3月にかけて暗号資産市場が軟調だった場合、分配金の減少は納得できる結果です。 - FEPI(FANG銘柄関連)

テック大手(FANG銘柄)の株価動向が影響。テックセクター全体が調整局面に入った可能性があります。 - AIPI(AI関連)

AI関連企業の業績や市場トレンドが重要。AIブームの勢いが一時的に弱まったのかもしれません。

こうした変動要因を理解しておけば、分配金の増減に一喜一憂せず、長期的な視点で投資判断ができます。次章では、過去のデータをもとにさらなる分析を試みます。

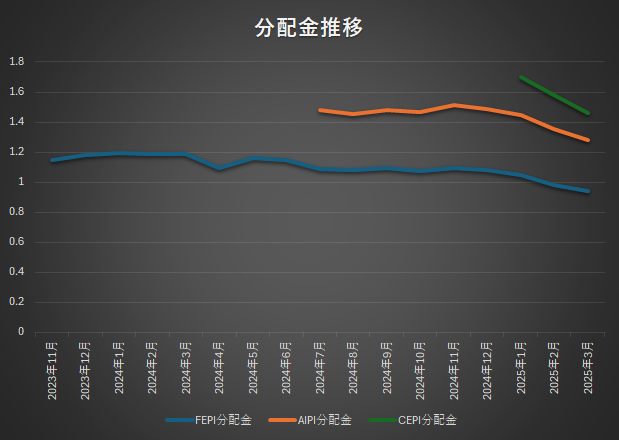

分配金の推移を振り返る:2023年11月から2025年3月の傾向

これらのETFの分配金はどのように推移してきたのでしょうか。以下に、2023年11月から2025年3月までの1口当たり分配金(ドル)をまとめました。

なお、AIPIとCEPIは途中からデータが追加されています。

| 月/年 | FEPI分配金(ドル) | AIPI分配金(ドル) | CEPI分配金(ドル) |

|---|---|---|---|

| 2023/11 | 1.1501 | – | – |

| 2023/12 | 1.1777 | – | – |

| 2024/01 | 1.1952 | – | – |

| 2024/02 | 1.1862 | – | – |

| 2024/03 | 1.1890 | – | – |

| 2024/04 | 1.0930 | – | – |

| 2024/05 | 1.1613 | – | – |

| 2024/06 | 1.1497 | – | – |

| 2024/07 | 1.0887 | 1.4798 | – |

| 2024/08 | 1.0792 | 1.4567 | – |

| 2024/09 | 1.0922 | 1.4790 | – |

| 2024/10 | 1.0775 | 1.4696 | – |

| 2024/11 | 1.0974 | 1.5103 | – |

| 2024/12 | 1.0831 | 1.4862 | – |

| 2025/01 | 1.0456 | 1.4484 | 1.6983 |

| 2025/02 | 0.9805 | 1.3550 | 1.5777 |

| 2025/03 | 0.9436 | 1.2804 | 1.4591 |

データ出典:https://www.rexshares.com

この表から、FEPIは1ドル前後で推移しつつも2025年に入り減少傾向にあり、AIPIは1.4ドル台を維持しつつもやや下落、CEPIは1.6ドル台から1.4ドル台へと低下していることが分かります。

2025年3月の筆者の実績(税引後19,810円)は、この分配金と保有口数を反映した結果です。2月から3月の合計比較では、税引前で1,726円、税引後で1,237円(前月比-5.88%)減少し、表のトレンドと一致しています。

| 月 | 税引前(円) | 税引後(円) | 前月比(円) | 前月比(%) |

|---|---|---|---|---|

| 2月 | 29,349 | 21,047 | – | – |

| 3月 | 27,623 | 19,810 | -1,237 | -5.88% |

月間約2万円のインカムゲインは、高配当ETFとしての魅力を維持していると言えるでしょう。

高配当ETFの本質:株価上昇益ではなくインカムゲインを重視

ここで重要なのは、高配当ETFの目的を再確認することです。「株価が下がるとETFの価値も下がる」「もっと安く買えたのでは?」と後悔しがちですが、これらのETFは株価上昇益を狙うものではなく、継続的なインカムゲインを享受するための投資商品です。

例えば、カバードコール戦略を採用するこれらのETFは、株価上昇益を一部犠牲にして高額な分配金を確保します。

一方、株価上昇益を狙うなら、S&P500連動ETFのようなインデックス投資が適しています。筆者は、資産形成の軸をインデックス投資に置きつつ、インカムゲイン目的で高配当ETFを組み合わせる戦略を取っています。

まとめ:AIPI・CEPI・FEPIへの期待と今後の展望

筆者は3月下旬に各50株を追加し、現在は「AIPI」「CEPI」「FEPI」をそれぞれ100株保有。今後は買い増しを控えつつ様子を見守る予定です。

分配金は減少傾向にあっても高配当ETFとしての価値は健在で、インベスコなどの高配当投資信託と組み合わせることで、収入源を分散させた安定ポートフォリオを目指します。

今後も毎月の分配金データを追跡し、市場環境との関連性を深掘りしてブログで発信していきます。