証券担保ローンとインカム投資の高相性について

証券担保ローンは、筆者の実体験から見ても「資金効率を高めながらインカム投資を加速させる手法」として非常に相性が良いと感じています。特に、筆者が以前紹介した 「資産を働かせるマネーマシン戦略」 とも親和性が高く、同じ発想でキャッシュフローを拡張できる点が魅力です。

もし信用取引が「キャピタルゲインを狙う狩人の武器」だとすれば、証券担保ローンは“毎月分配型や高配当ファンドという果実を育てるための畑を拡張する仕組み”に近いと言えるでしょう。

畑(投資元本)を借りれば当然コストとして金利が発生します。しかし、安定したインカムを生みやすい商品に投じることで、その金利を上回る収益を得られる可能性があります。

つまり、「保有資産を活用して追加の収穫(インカム)を得る」という、FIRE層やインカム投資家が求める本質――“資産を働かせる”という考え方に非常にフィットした戦略です。

証券担保ローンを含む「信用取引・レバレッジとの違い」については、過去にまとめた解説記事があります。それぞれの仕組みがどのように資産形成に影響するのかを整理しているので、理解を深めたい方はこちらも参考になるはずです。

もちろん、暴落という“自然災害”に備える資金管理は欠かせません。担保率を安全圏で維持し、余裕資金を確保するといった基本を押さえることで、自分の畑だけでは実現できない規模のインカムを得る可能性が広がります。

証券担保ローンは “借金で贅沢をするため” のものではありません。保有資産にレバレッジをかけてインカムを増やし、FIRE後のキャッシュフローを強化するための専門的なツールとして活用すべきだと考えています。

本記事では、筆者が約1年間野村Webローンを活用してきた経験をもとに、その次のステップとして「さらなる活用に向けた戦略的な一手」について詳しく解説していきます。

インベスコを松井証券から野村証券へ移管した理由

キャッシュフロー最適化と長期戦略としての「証券担保ローン活用」

インベスコ世界厳選株式オープン(毎月決算型)は、毎月の安定したキャッシュフローと高水準の利回りが魅力で、FIRE投資家にとって非常に優れた運用商品です。

本来であれば、投信残高ポイントが貯まる松井証券で保有し続けるメリットは大きいのですが、今回は約3,300万円分のインベスコをあえて野村證券へ移管しました。

これは単なる移管ではなく、

「キャッシュフローを最大化し、生活基盤と将来の安定性を強化するための戦略的な判断」

です。

以下では、その背景を3つの観点から詳しく解説します。

業務委託終了による収入減への対応

筆者はこれまでの経験を活かした業務委託を春頃から請け負ってきました。しかし、その契約を2025年11月末をもって終了させたため、生活費をまかなっていた労働収入が大きく減少しました。

もちろん今後も、

- 情報発信

- セミナー・講演活動

- 自分の価値観で選べる仕事

といった“主体的に働ける領域”には引き続き注力していきます。

しかし、収入が不安定な移行期間においては、複数のキャッシュフロー源を確保することが極めて重要です。その不足分を補完し、FIRE後の生活を安定させる役割を果たすのが、野村證券の証券担保ローン(Webローン)です。

今回インベスコを移管し担保余力を増やしたことで、

- 必要なときに安定して借入ができる

- 想定外の支出が発生しても柔軟に対応できる

- 借入資金を追加投資に回し、インカム(分配金)をさらに強化できる

といったメリットが生まれます。

つまりこの移管は、キャッシュフローが揺らぐ局面を乗り越えるための“防御”と、将来の収益性を高める“攻め”の両面を兼ね備えた戦略的判断です。

FIRE後の運用では、「いつ・どのように資金を調達するか」が非常に重要な論点になります。

資金調達の考え方やフェーズごとの最適解については、こちらの記事でも詳しく整理しています。

「インベスコ × 証券担保ローン」が相性抜群な理由

筆者は2025年初めから、野村Webローンを本格的に活用し始めました。

- 担保商品の値動きを確認しながら

- 担保充足率(LTV)を管理し

- 借り入れた資金で追加投資して運用

というサイクルを1年間継続した結果、「インベスコ × 証券担保ローン」は机上の空論ではなく、実務レベルで極めて相性の良い戦略だと強く実感しています。

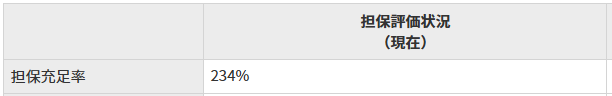

現在の借入額は総資産の約8%。まだ追加の借入余力はありますが、担保充足率が一定水準を下回ると精神的なストレスが大きくなります。

そのため筆者は、担保充足率200%を安全ラインとして設定しており、このラインを安定的に維持することを最優先にしています。

そのうえで今回、

- 松井証券 → 野村證券へ移管

- インベスコの保有先を一本化

- 担保余力の安定的な確保

という判断に至りました。

これは決して“より大きなリスクを取りに行く行為”ではなく、レバレッジを継続しながら精神的安全性を最大化するためのリスク管理に近いものです。

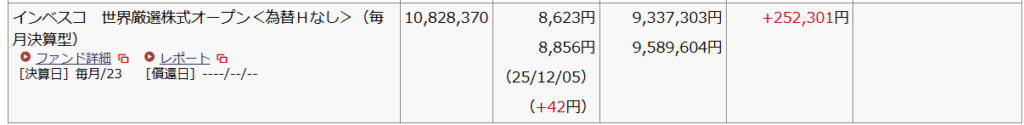

実際の運用口座で見える「インベスコ × 証券担保ローン」の安定性

1年間運用した中で、「インベスコ × 証券担保ローン」は理論ではなく、実際に再現性のある戦略であることがはっきりと分かりました。

筆者自身の運用でも、松井証券と野村證券の口座にて インベスコを合計4,000万円超 保有しており、担保余力を十分に確保しつつ、安定した分配金によってキャッシュフローを積み上げています。

以下が現在の口座状況です。

証券担保ローンが資産家に有利な理由

証券担保ローンは、不動産ローンや事業融資とは根本的に異なる金融手段です。最大の特徴は、保有している資産を一切売却せずに資金を調達できる点にあります。

具体的には、次のような“資産家特有のメリット”が同時に成立します。

- 株式・投信を保有したまま資金化できる

- キャピタルゲイン税を発生させず現金を得られる

- 低金利で必要な額だけ取り出せる

- 保有資産は市場で成長し続け、複利が止まらない

これは、一定以上の金融資産を持つ人だけが活用できる極めて合理的な資金戦略であり、

FIRE後の

- キャッシュフロー戦略(毎月の現金収入の強化)

- 資金効率戦略(元本を減らさず運用し続ける)

の両方において中心的な役割を果たします。

証券担保ローンを活用することで、

- 資産を売却せずに流動性を確保できる

- 分配金・配当金を維持したまま必要資金を得られる

- 税負担を抑えつつ資金を動かせる

- 相場下落時でも“売らずにしのぐ”選択肢を確保できる

といった強みがあり、筆者は「インベスコ × 証券担保ローン」こそ再現性の高いFIRE戦略の軸になると感じています。

証券会社ごとのWebローン比較ポイント

証券担保ローンは証券会社ごとに金利や担保評価(掛目)が異なり、運用効率に直結します。

特に楽天証券と野村證券のWebローンには明確な違いがあります。

違いを理解すると、自分の資産規模・目的・担保構成に応じて最適な証券会社を選べるようになります。

野村Webローンの特長と最大のメリット

野村Webローンには返済期限が存在しません。

半年ごとに金利を支払い続けるだけで、実質的に“長期ローン”として利用し続けられます。

つまり、

- 金利だけ払い続ければマネーマシンを永続稼働できる

- 担保に入れているインデックス資産は市場で成長し続ける

- 資産を売却しなくても、分配金・配当金というインカムを得られる

という、FIRE後のキャッシュフロー戦略としては極めて理想的な仕組みが成立します。

労働収入が不安定になったとしても、

「資産を売らない → インカムが増える → 担保余力も増える」

という好循環が生まれるため、FIRE生活の安定性と持続性が大幅に高まります。

証券担保ローン活用の主要メリット一覧(表)

| 区分 | 主なポイント | 補足説明 |

|---|---|---|

| ① 資産を売却せずに資金化できる | ・株式・投信を保有したまま借入可能・売却による課税を回避 | キャピタルゲイン税を発生させず資金調達でき、相場上昇の恩恵も継続して受けられる |

| ② 低金利でコストが小さい | ・担保価値が明確でリスクが低い・他の融資より有利な金利 | 不動産・事業融資より低金利で借りられ、資金効率を最大化しやすい |

| ③ 調達スピードが速い | ・担保評価が即時性の高い仕組み | 審査〜入金までが短期間。急な出費にも対応しやすい |

| ④ 資金使途が自由 | ・生活費・投資・事業など制限なし・配当・分配金は継続受取 | 収益源を維持したまま必要な資金だけ取り出せる |

| ⑤ 税務面で有利 | ・課税を繰延できる・利息を損金算入できる場合あり | 法人では配当控除との併用も可能で、税負担を抑えながら資金を動かせる |

証券担保ローンは、

「資産を売らずに、資産を使う」

という、資産保有者だけが実現できる特別な戦略です。

- 保有資産はそのまま

- キャッシュフローは維持

- 必要なときだけ低金利で資金化

この特性は、FIRE後のキャッシュフロー戦略にも直結し、筆者自身が取り組んでいる“脱インデックス一本足打法”の実践とも高い親和性があります。

証券担保ローンを活用する具体的ステップ

証券担保ローンというと、「金融リテラシーの高い人だけが使う特殊な仕組み」という印象を持つ方も少なくありません。しかし実際には、一定以上の金融資産を保有している人にとって、驚くほどシンプルに活用できる資金戦略です。

筆者自身も、活用前は野村證券の口座すら持っていませんでした。しかし仕組みとメリットを理解した瞬間に口座を開設し、保有していた個別株や投資信託を移管。担保余力を確保したうえで借入を開始し、FIRE後のキャッシュフロー基盤を大きく強化することができました。

証券担保ローンを活用する4つのステップ

実際に取り組む手順は次の4ステップだけです。

- 証券会社の口座を開設する

- 保有資産(株式・投信など)を移管する

- 担保余力(担保充足率)を確認する

- 必要な金額だけ借り入れる

特別な手続きや高度な専門知識を必要とするわけではなく、金融資産をすでに保有している人にとって、非常に使いやすい仕組みと言えます。

借入=悪ではない。「目的を持ったレバレッジ」は富裕層の常識

日本では「借金=悪」という固定観念が根強く残っていますが、投資やビジネスの世界では事情がまったく異なります。

- 不動産投資ではレバレッジが基本

- 事業経営では銀行借入が成長の原動力

このように、目的を持った借入は資産拡大のための一般的な手段です。

証券担保ローンも同様で金融資産を持つ人が、

- 資産を売らずに

- 低コストで

- 必要なときにだけ流動性を確保する

ための極めて合理的な戦略であり、世界中の富裕層が日常的に活用しています。筆者自身も1年以上活用してきた中で、

- 担保余力を管理すればリスクは限定的

- 借入金利は低く、コスト負担が小さい

- 借入資金を追加投資することでキャッシュフローを強化できる

というメリットを強く実感しています。

証券担保ローンは、資産を減らさず資産を働かせるための“使える人だけが使える選択肢”であり、FIRE後のキャッシュフロー戦略においても非常に有効なツールです。

証券担保ローンは「金融資産を持つ人だけが使えるアドバンテージ」

証券担保ローンが特別なのは、保有している資産を一切売却せずに資金を作れるという点にあります。資産を売らずに現金を作れるということは、同時に次のような強力なメリットを得られることを意味します。

- キャピタルゲイン税を回避できる

- 相場上昇の恩恵を受け続けられる(複利の断絶がない)

- 分配金・配当などのインカム収入を維持したまま資金を取り出せる

- 下落相場でも“売らずに耐える”選択肢を確保できる

つまり証券担保ローンは、金融資産を一定以上保有している人だけが使える“資産効率のブースター” であり、FIRE後のキャッシュフロー戦略を一段上のレベルへ引き上げるアドバンテージを提供します。

証券担保ローンの安全運用に必要な資金管理

便利で強力な仕組みである一方で、証券担保ローンを安全に運用するためには

資金管理(=リスク管理) が最重要となります。

特に意識すべきポイントは以下の通りです。

標準偏差から「最悪の下落幅」を先に想定しておく

担保に入れている商品の標準偏差を参考に、

実際よりも一段深い下落率を想定したうえで、どの充足率(LTV)まで耐えられるかをシミュレーションしておく必要があります。

例:S&P500の標準偏差 → 20〜25% → 想定下落幅はあえて ▲40〜50% に設定する など

充足率を自力で回復できる「キャッシュバッファ」を持つ

どれだけ計算しても、市場は想定外の動きをします。そのため、充足率を自分の資金で立て直せるだけの現金を常に確保しておくことが、安全運用の前提条件となります。

実際の運用イメージ(筆者の例)

筆者は現在、以下を担保の中心に据えています。

- eMAXIS Slim S&P500

- インベスコ世界厳選株式オープン

そして運用の基本方針は、

「仮に株価が半値(▲50%)になっても耐えられる充足率を維持する」

というものです。この考え方が、長期的な精神的安定や戦略の持続性につながっています。

現在の担保状況(実例)

実際の担保充足率(LTV)は以下の通りです。

担保充足率:234%

この水準であれば、市場が大きく下落しても安全域をしっかり確保できている状態と言えます。

借入に対する心理的ハードルと“良い借金”の本質

借入という言葉に抵抗がある人は多いと思います。しかし、証券担保ローンの本質を理解すると、

「これは、使える人ほど使うべき合理的な金融手段だ」

という事実が自然に腑に落ちるはずです。

- 資産は売らない

- インカムは減らない

- 複利は止まらない

- 必要なときだけ資金化できる

この構造こそ、多くの富裕層が活用している“Good Debt(良い借金)”の本質であり、

FIRE後のキャッシュフロー戦略と極めて相性が良い仕組みです。

まとめ|インベスコ×証券担保ローンがもたらすFIRE戦略の深化

インベスコの安定したインカムと、証券担保ローンの「資産を売らずに資金を作れる」仕組みを組み合わせることで、FIRE後のキャッシュフローは大きく強化できます。

今回の移管は、

- 収入の揺らぎに備える“防御”

- 分配金を増やしていく“攻め”

- 担保余力を安定させる“リスク管理”

の3つを同時に満たす戦略的な判断です。

証券担保ローンは、キャピタルゲイン税を回避しながら資金調達できる、金融資産を持つ人だけのアドバンテージ。そして何より、重要なのは派手なレバレッジではなく 資金管理。深い下落に備えた充足率の設定、キャッシュバッファの確保、担保商品の理解。この基本を守ることで、インカムを伸ばしながら資産基盤も守れる再現性の高い戦略になります。

「資産を売らないままキャッシュフローを増やす」という選択肢は、FIRE後の生活をより安定させ、より自由度の高いものにしてくれます。