はじめに|FIRE後の資産をどう維持・成長させるか

一般的に「セル・イン・メイ(Sell in May)」という言葉があるように、5月は株式市場が調整しやすい時期とされます。しかし2025年の5月は一味違いました。トランプ前大統領の関税発言をきっかけに揺れた相場が徐々に織り込みを終え、ようやく回復の兆しを見せ始めたのです。

とはいえ、チャート上では上向きでも「思ったより資産が戻っていない」と感じたのが正直なところ。今回はその理由と、FIRE後に行った戦略の見直しを詳しく振り返ります。

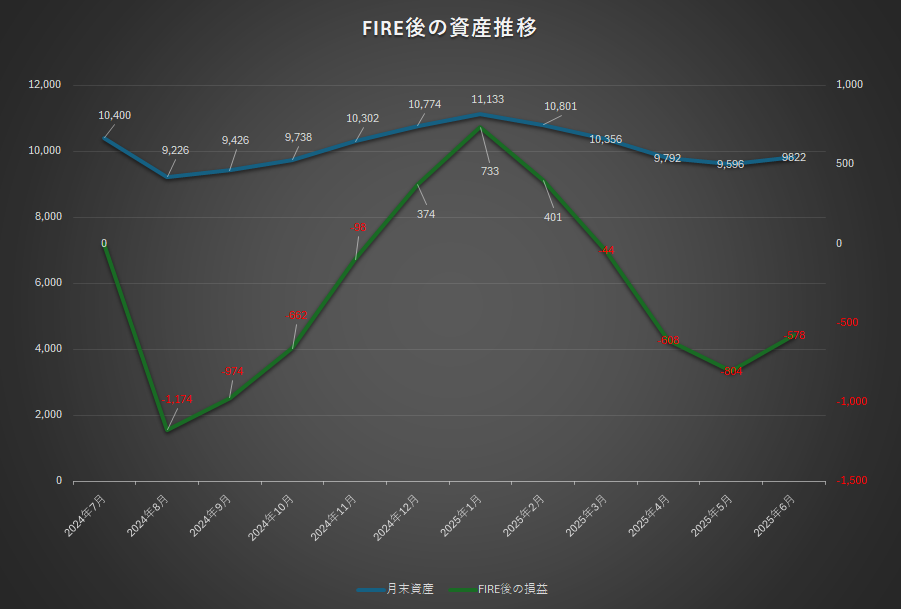

FIRE後の資産推移|4か月ぶりのプラス転換

2025年6月1日時点の総資産は 9,822万円(前月比+226万円、+2.4%)。

4か月続いた下落トレンドにようやく歯止めがかかり、久しぶりに資産がプラスに転じました。

FIRE生活では「資産の増減=精神的安定」に直結するため、キャッシュフローと相場の回復が重なった今月は、精神的にも余裕を感じる1か月でした。

なぜ資産が思ったほど戻らなかったのか?

数字上では増えたものの、期待していたほどの資産回復にならなかった理由は大きく2つあります。

① 税金・社会保険・車の頭金などの一時的支出

1〜5月の支出総額は約600万円。そのうち 自社株売却益に対する税金が約300万円 と、FIRE後にまとまった支出が集中しました。

さらに、国民年金・健康保険料・車の買い替え頭金など、ライフイベント的な支出も重なり、純資産の増加が抑えられた格好です。

ただし、これらはすべて“将来の安心につながる支出”であり、不要な浪費ではありません。

今後は支出が落ち着く見込みで、資産はより回復しやすいフェーズに入ると見ています。

② ハイテク株から高配当投信へシフト

もうひとつの要因は、保有資産の構成を大きく見直したことです。

外資系企業の個別株を中心に持っていましたが、退職を機に売却し、代わりに高配当投信(インベスコ世界厳選株式オープンなど)へシフトしました。結果として値上がり益よりも分配金重視のポートフォリオへ転換したため、キャピタルゲインの伸びは抑えられています。

しかし、これこそがFIRE生活の安定化戦略。「増やす」から「使いながら増やす」へ──方針を切り替えた1か月でした。

5月の分配金実績|配当+投信で約49万円

特別分配金(元本払い戻し)が中心ではありますが、保有銘柄すべてで分配金が出たことで取得単価を下げる効果が得られました。特にインベスコは株価の回復とともに、近く普通分配金への復帰も視野に入りつつあります。

💰配当金内訳(税引後)

日本株

| 銘柄 | 金額 |

|---|---|

| 吉野家 | 1,594円 |

| ビックカメラ | 1,435円 |

| 2865 カバコ | 7,931円 |

| 合計 | 10,960円 |

米国ETF(AIPI/CEPI/FEPI)

| 銘柄 | ドル | 円換算(@144円) |

|---|---|---|

| AIPI | 88.40 | 12,729円 |

| CEPI | 99.40 | 14,313円 |

| FEPI | 67.76 | 9,757円 |

| 合計 | — | 36,799円 |

高配当投信

| ファンド名 | 分配金(税引後) |

|---|---|

| インベスコ世界厳選株式オープン | 278,181円 |

| フィデリティ米国株式Fコース | 106,386円 |

| アライアンスバーンスタインDコース | 59,879円 |

| 合計 | 444,446円 |

👉 5月合計:492,205円

半年ぶりの労働収入が着金

4月からスタートした知人のサポート業務。その報酬が5月に着金し、FIRE後では久しぶりの労働収入となりました。

- 在宅・柔軟な働き方

- スキルを活かした業務内容

- ストレスの少ない稼働時間

という条件がそろい、精神的負担も少ない理想的な働き方。

やはり「定期的に収入がある」という安心感はキャッシュフローの安定に直結します。

現金比率の見直し|リスク資産への再配分を検討中

労働収入で生活費をカバーできる目処が立った今、現金を寝かせすぎないよう見直しを検討しています。

特に注目しているのは次の3つのETFです。

- AIPI(アップル・インカムETF)

- CEPI(セミコン・インカムETF)

- FEPI(金融・インカムETF)

高配当投信は分配金で自然に口数が増えるため、まとまった買い増しは次の調整局面を待つ予定です。

積立戦略の再構築|インベスコを毎日コツコツと

現在は「インベスコ世界厳選株式オープン」を 1日あたり4,250円ずつ積立。

約2営業日で1万口購入のペースです。

もし1万口あたり150円の分配金が出れば、

👉 毎月1,500円ずつインカムが増える計算。

時間を味方につけ、取得単価を下げながら分配を積み上げていく。まさに“FIRE後の再現性ある運用”です。

出典:松井証券の筆者の積み立て設定画面

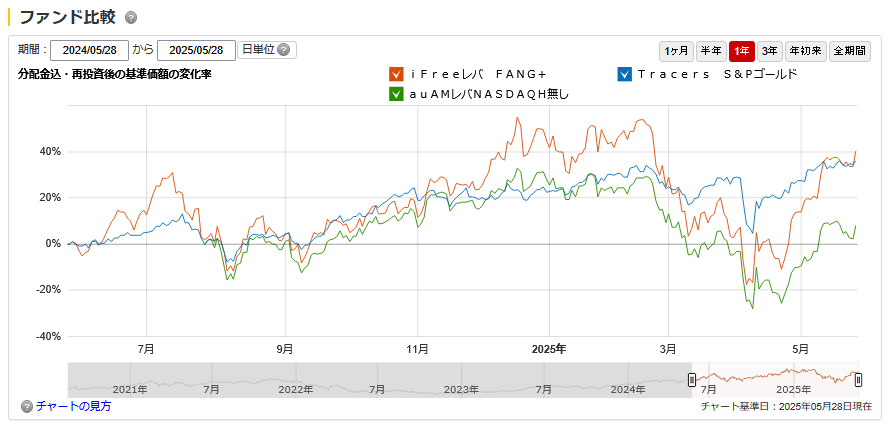

毎日積立の見直し|レバNASDAQを外し、FANG+へ集中

2月から開始した毎日積立では以下3銘柄に各500円ずつ投資していました。

- iFreeレバレッジFANG+

- Tracers S&P500ゴールドプラス

- auAMレバレッジNASDAQ(為替ヘッジなし)

しかし、3か月の運用でレバNASDAQの値動きが大きすぎることが判明。上昇局面でもリターンが伸びにくいため、積立対象から除外し、FANG+への集中投資に切り替えました。一方で、ゴールドプラスは現状維持。コモディティ保有とのバランスを重視しています。

出典:マネックス証券

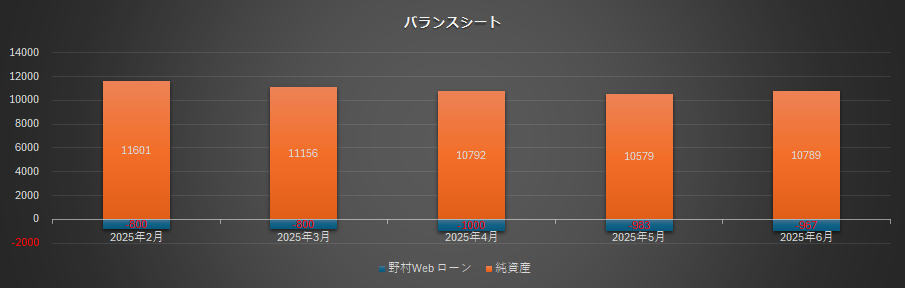

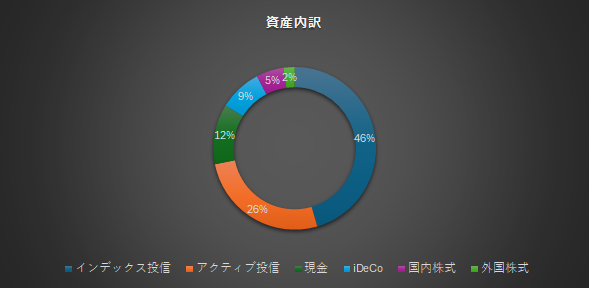

資産構成の現状(2025年5月時点)

| 資産区分 | 比率 |

|---|---|

| インデックス投信 | 46% |

| アクティブ投信 | 26% |

| 現金 | 12% |

| その他(iDeCo・国内外株) | 16% |

FIRE初期は「生活費3年分の現金」を確保していましたが、いまは労働収入が安定し、より攻めのポートフォリオへの再配分が可能なフェーズに入っています。

マーケット概況と投資判断の背景

5月はS&P500やNASDAQの上昇が目立ちました。金利見通しの変化やAI関連企業の好決算が追い風となり、株式市場全体がリスクオンに傾いた印象です。

※出典:Google Finace

短期的な上昇には慎重さも必要ですが、長期では「FIRE後の生活に合ったリスク許容度」を基準にポジションを取ることが重要だと再認識しました。

まとめ|“増やす”から“活かす”へ

今月は、資産のプラス転換・分配金・労働収入と、複数のキャッシュフローが重なった理想的な展開となりました。FIRE後の資産運用は、もはや「いくら持っているか」ではなく──

どう使いながら増やすか のフェーズです。

高配当投信で得た安定収益をベースに、必要最低限の労働で生活費を賄う。

そんな“ちょうどいいFIRE”を、これからも模索していきます。