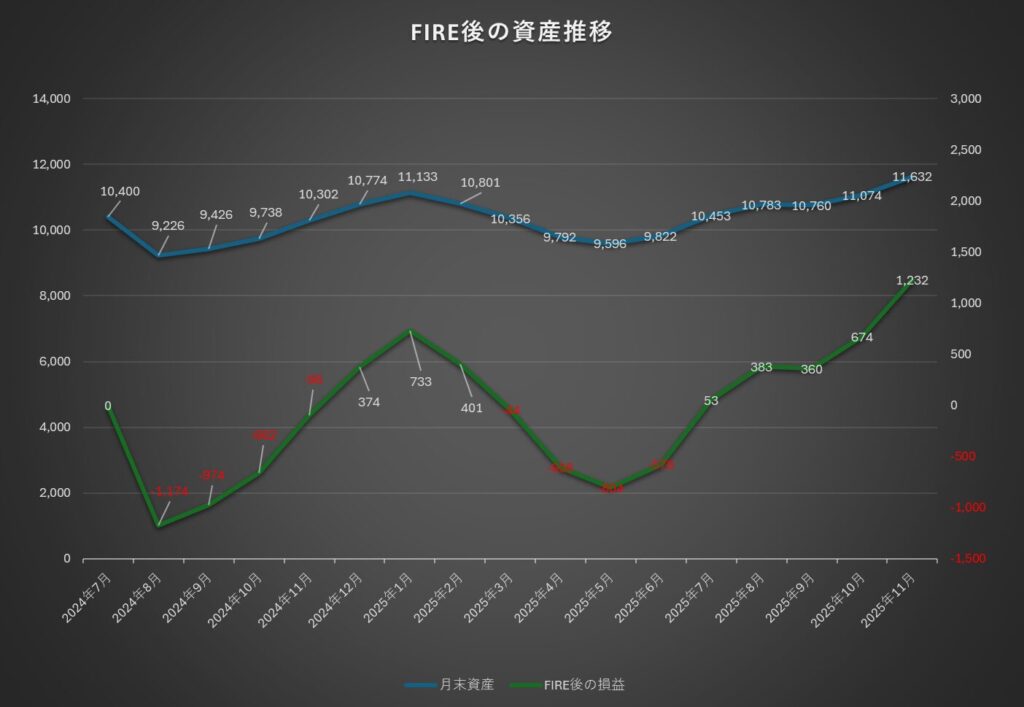

不安だったFIRE後が、ようやく“安定成長”に変わった月

去年の今ごろ、私はまだ「FIRE後の運用」に確信を持てていませんでした。7月・8月の暴落直後に仕事を辞め、「このままで本当に資産は減らずに回るのか?」という不安を抱えたまま、新しい生活を始めました。FIREは自由をくれる一方で、相場が崩れた瞬間に“自分の判断がすべて”になるという現実を突きつけてきます。

資産の増減に心が揺れ、当時のポートフォリオではメンタル的にも耐えられない──そう痛感した私は、方針を大きく転換しました。それが、「毎月分配型ファンド×インデックス」という二刀流戦略です。

分配金を受け取りながら再投資し、生活費をまかなう。「相場に一喜一憂せず、資産が“働き続ける仕組み”をつくる」。この方針を貫いてから、約1年が経ちました。

そして2025年10月、その新しいポートフォリオの成果がようやく数字に表れました。

純資産1億1,632万円(前月比+558万円)──方針転換後、初めて過去最高額を更新。

FIRE後の資産推移:分配金・株価・為替のトリプル追い風

円安の進行によってドル建て資産の評価額が押し上げられ、さらに株価上昇が重なったことで含み益も拡大しました。後述する分配金も過去最高額となり、資産全体がバランスよく成長した1か月となりました。

FIRE生活における資産の「安定ライン」は1億円前後だと感じていました。

しかし、実際にその水準を超えてみてわかったのは──資産額の多寡よりも、キャッシュフローの安定こそが心を落ち着かせる鍵だということ。

インデックスの含み益は、見るたびに増えても、使わなければ“幻”。

一方で、毎月の分配金や配当は生活のリズムを支えてくれる“実感できるリターン”です。

「資産を持つ」から「資産が働く」へ──ようやくその転換点に立てた気がします。

証券口座別の資産内訳と運用方針

この1年間は、「どの口座に何を置くか」を徹底的に見直しました。

分配金・担保・再投資の流れを整理し、口座ごとの役割を最適化しています。

- 松井証券:毎月分配型ファンドのメイン拠点。投信残高ポイントの還元率が高く、ポイントをdポイント経由でJALマイルに移行するなど、運用×ポイントの両立を実現。

- 野村證券:野村Webローンを活用し、インベスコ(世界のベスト)を担保に「売らずに資金を動かす」口座。FIRE後の資金効率を高める中核的な存在です。

- 楽天証券:NISA・iDeCoの長期積立に加え、REXシリーズやGraniteSharesなどの高配当ETFを運用。操作性が良く、外国株・ドル建て資産の管理にも最適。

この3口座を明確に使い分けることで、

- 分配金は生活費へ

- 担保は次の投資へ

- 積立は将来資産へ

という循環が生まれました。

FIRE後の資産運用が“管理する運用”から“回る運用”へ──着実に進化した1年だったと感じています。

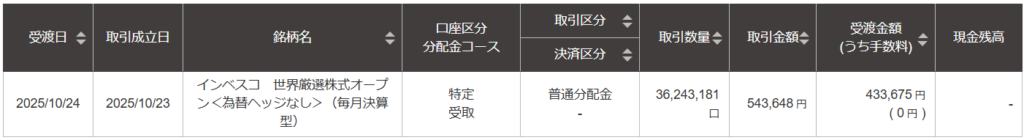

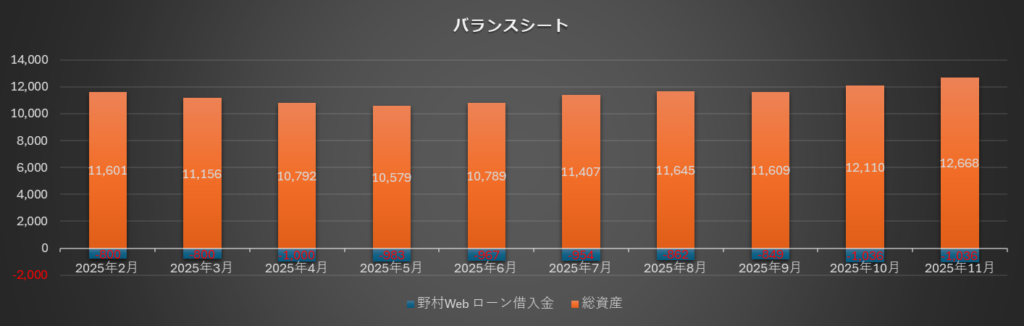

2025年10月の分配金実績まとめ

以下は、2025年10月に受け取った分配金・配当金の合計です(単位:円)

| 証券会社 | 内訳 | 金額 |

|---|---|---|

| 松井証券 | インベスコ世界厳選株式オープン | 433,675 |

| 〃 | 外国株(GraniteShares) | 9,810 |

| 野村證券 | インベスコ世界厳選株式オープン | 129,741 |

| 楽天証券 | 外国株(REX/GraniteShares) | 131,107 |

| 合計 | 704,333 |

10月の分配金・配当金の合計は約70万円超。

円安と株価上昇の追い風もあり、インベスコを中心にキャッシュフローは過去最高を更新しました。

「現金は働かせ、資産は休ませない」──

その根底にあるのは、資産を日常生活の中で“感じて生きる”という考え方です。

分配金が日々の支出を支え、相場の動きが暮らしの一部になる。資産をただ保有するのではなく、生活の中で循環させる運用を意識しています。

そして今月は、各証券口座でもそれぞれ成果が見られました。

以下では、松井証券・野村證券・楽天証券ごとの運用状況と分配金の内訳を詳しく振り返ります。

松井証券

※松井証券の筆者の証券口座より抜粋

分配金のメイン口座では、インベスコ世界厳選株式オープンを中心に運用しています。今月の分配単価は150円、税引前543,648円(税引後約43万円)。ハイテク偏重ではない構成ながらも、堅実に利益を積み上げ、普通分配金としてリターンを享受できました。相場全体の波に左右されにくく、長期で安定したキャッシュフローを生み出してくれる点が改めて魅力です。

※松井証券の筆者の証券口座より抜粋

また、同口座で試験的に購入したグラナイトシェアーズのETF(約30万円分)からは、約9,810円の分配金を受領しました。毎週分配型というこれまでにないタイプの商品で、キャッシュフローの安定性と分配傾向を今後も注視していきたいと考えています。

野村證券

※野村證券の筆者の証券口座より抜粋

野村證券では、インベスコをWebローンの担保として保有しています。担保に入れた状態でも、毎月およそ13万円の普通分配金を受け取れるのは、この仕組みならではの大きな利点です。

これまでは、その分配金をローンの返済に充てていましたが、今月からは後述するWCM世界成長株厳選ファンドの新規買い付けに回しました。担保として資産を維持しながら、分配金を次の投資へつなげられる──

「売らずに資金を動かす」この仕組みこそ、FIRE後の資金効率と安定性を両立させる重要な要素だと感じています。

楽天証券

※楽天証券の筆者の証券口座より一部を抜粋

楽天証券では、NISA・iDeCoの積立に加え、REXシリーズ(AIPI/FEPI/CEPI)やGraniteShares ETF(COYY/NVYY/TSYY)といった外貨建ての高配当ETFを中心に運用しています。

これは、円建て資産だけでなくドル資産を直接受け取る仕組みをつくるためであり、

為替リスクを分散しつつ、ドルインカムを日常のキャッシュフローに組み込む狙いがあります。

10月はドル建て分配金として合計856ドル(約131,106円)を受領。いずれも高利回りを狙える商品群で、FIRE生活における「第2のキャッシュフローの柱」として安定し始めています。

一方で、株価変動リスクも伴うため、分配金の推移や価格動向を注視しながら、

より安定的なポートフォリオへ入れ替えを行うなど、柔軟な運用を心がけています。

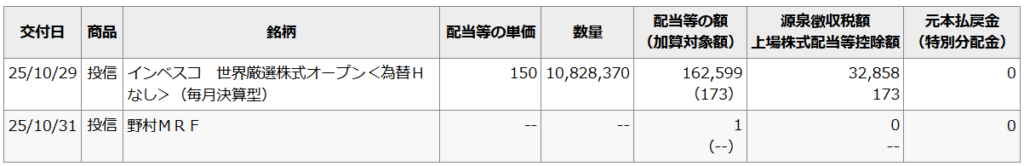

「FIRE後の資産戦略:担保を活かして“減らさず増やす”仕組みへ」

野村Webローンの借入残高は1,036万円。

総資産に対しておよそ8%と、無理のない範囲でレバレッジを活用しています。

担保率200%を維持することを基本方針とし、相場が下落して担保率が下回りそうな場合は分配金から返済を進め、余裕があるときには新たな商品を買い付ける──そんなバランスで運用しています。

この仕組みの目的は、「借入を活かして資金効率を高める」こと。

担保となるインベスコが安定した分配を生み出し、その収益を再投資に回すことで、資産を売らずに運用を継続できる環境を整えています。

つまり、レバレッジは“リスクを取るための道具”ではなく、資産を効率よく循環させ、休ませないための仕組みです。市場が下落した局面では、再び借入枠を活用してインベスコを買い増し、

「守りながら攻める」FIRE後の運用体制を維持しています。

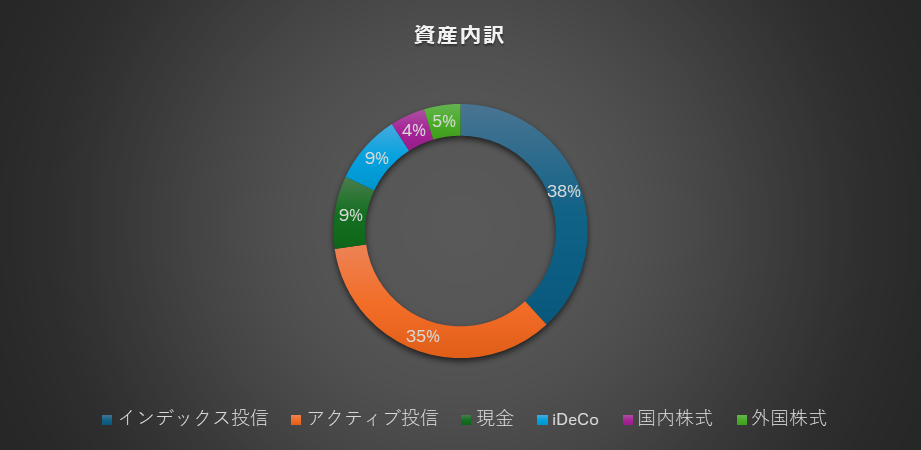

- インデックス投信:37%

- アクティブ投信(インベスコ等):35%

- 現金:9%

- 国内株式:8%

- 外国株式(REX・Granite):5%

- iDeCo:6%

分配で「今」を、インデックスで「未来」をつくる構成。心の安定と資産の成長を両立できている実感があります。

今後の投資方針:WCM世界成長株厳選ファンドを新たな柱に

インベスコを中心に築いてきた毎月分配型ポートフォリオは、レバレッジや担保運用を組み合わせることで、安定したキャッシュフローの基盤をつくってきました。

一方で、2025年に試験的に導入していたレバレッジ型の投資信託は、ポートフォリオ全体では小さな比率でしたが、構成銘柄がハイテク中心・米国偏重で、インデックス(S&P500)との重複リスクを感じていました。大きな比率になる前に方針を整理し、中長期の安定を重視する方向へ切り替えたのが今回の転換です。

その新たな柱として選んだのが、WCM 世界成長株厳選ファンド(予想分配金提示型)(愛称:ネクスト・ジェネレーション)。

インベスコが4,000万円を超えたことを機にリスク分散を図り、「取り崩し型よりも、自動で入る分配型がFIRE生活に合う」という考えのもと、GAFAM依存が少なくS&P500やNASDAQ100との相性が良い点を評価して選定しました。

インベスコと同様に分配金を得ながら成長を取り込むタイプであり、安定と拡張を両立する“第2の柱”として位置づけています。これにより、ポートフォリオ全体のバランスを最適化しつつ、キャッシュフローと成長の両立を図る体制が整いました。

※出典:https://www.alamco.co.jp/fund/WCM_es/index.html

「FIRE後の運用戦略:資産が働き続ける仕組みを磨く」

FIRE後の運用は、「長期の資産形成」と「キャッシュフロー創出」の二本柱で進めています。インデックス運用で将来の基盤をつくり、分配金や配当で現在の生活を支える。その二つを循環させることで、安定した運用のリズムを育ててきました。

レバレッジやWebローンは、あくまで資金効率を高めるための補助的な戦略です。

軸となるのは、資産を働かせ、生活の質を高める仕組みを整えること。

「この1年を振り返ると、FIRE後の運用は“守る段階”から“活かす段階”へと確実に進化しました。

数字ではなく“実感”を重視し、資産が生活を支える感覚を大切にしていきたい。

これからも、お金がめぐり、心が穏やかに動く。そんな“循環する運用”を続けていきます。

FIREはゴールではなく、資産とともに生きる新しいスタートライン。

資産が働き、生活が潤う。その循環を、これからも丁寧に育てていきます。