投資を始める際、「将来の資産形成を優先するか」「現在の生活を豊かにする収入を得るか」は誰もが直面する根本的な選択です。この決断は、あなたの年齢、収入、ライフプラン、そして今後の市場環境によって大きく左右されます。

- 20〜30年後に大きな配当を得て、ゆとりある老後を築きたいですか?

例えば、退職後に毎月安定した収入を得て、趣味や旅行を楽しむ生活を夢見ているなら、長期的な視点が鍵です。 - 今を楽しみながら、少しずつ資産を増やしたいですか?

日々の生活に余裕を持たせつつ、将来に備えたいなら、短期的なキャッシュフローが重要になります。

筆者はすでにFIREを達成していることもあり、「今を楽しみつつ資産を積み上げる」方針で投資を実践しており、2025年の不安定な相場を見据えつつ、戦略を柔軟に調整しています。

本記事では、増配ETFとカバードコールETFを徹底比較し、具体的なデータや事例を交えながら、どちらがあなたに最適かを解説します。

増配ETFとは?20〜30年後の大きな配当を狙う長期投資の魅力

増配ETFの基本概要

アメリカの増配ETFは、配当金を年々増やし続ける企業に投資するETFで、長期的な安定性と成長を目指す投資家に人気です。連続増配の実績を持つ企業で構成され、財務が健全で経済変動に強い銘柄が中心です。(※ハイテク企業のように株価を押し上げていく銘柄はほぼ含まれません。)

利回りは高配当ETFに比べ低め(2.5~3.5%程度)ですが、配当が徐々に成長する点が魅力で、インフレ対策や将来の収入源として注目されます。リスク分散が効き、手軽に投資できる一方、即時的な高収入より「将来の成長」を重視する商品と言えます。

出典:トウシル https://media.rakuten-sec.net/articles/-/34054?page=4

増配ETFが向いている人

- 長期で資産を増やしたい

配当金と株価成長の両方を狙う「複利効果」を最大化したい方。 - 20〜30年後に大きな配当を求める

老後の生活資金やセカンドライフの基盤を作りたい方。 - シンプルな運用を好む

投資に時間を割かず、ほったらかしで資産を育てたい方。

メリット

- 配当の増加: 年々配当金が成長し、長期的な収入源として頼りになる。

- リスク分散: 複数の増配企業に投資するため、1社の失敗リスクが抑えられる。

デメリット

- 利回りの低さ: 初期の配当利回りがカバードコールETFに比べて低い。

- 成長に時間が必要: 配当が大きくなるまで数年から十数年かかる場合がある。

代表的な増配ETF

- VYM(バンガード・ハイ・ディビデンド・イールドETF)

安定志向で高配当を重視。エネルギーや金融セクターに強み。 - SCHD(シュワブ米国配当株式ETF)

高配当と増配率のバランスが優秀。過去10年で年平均12%の配当成長。 - VIG(バンガード・増配株ETF)

10年以上増配を続ける成長企業に投資。テクノロジーやヘルスケアに注力。

※2025年3月時点 SCHDは日本では楽天証券かSBI証券の投資信託での購入のみとなります。

| 商品名 | 特徴 | 利回り | 増配率 | 過去10年リターン | 経費率 |

|---|---|---|---|---|---|

| VYM | 高配当株中心、安定収益 | 2.8% | 8% | 8.6% | 0.06% |

| SCHD | 高配当+増配、バランス型 | 3.4% | 12% | 11.0% | 0.06% |

| VIG | 10年以上増配企業、成長性重視 | 1.7% | 9% | 9.9% | 0.06% |

増配ETFの相場環境別の動き

- 上昇相場(強気市場):株価上昇と配当増加でトータルリターンが加速。

- 下落相場(弱気市場):株価は下落するが、安定して配当が支払われる。

- 不安定な相場(2025年の予測): 市場ボラティリティが高いが、増配ETFは値動きが控えめ。

カバードコールETFとは?今すぐ収入を得ながら資産を増やす戦略

カバードコール戦略とは?

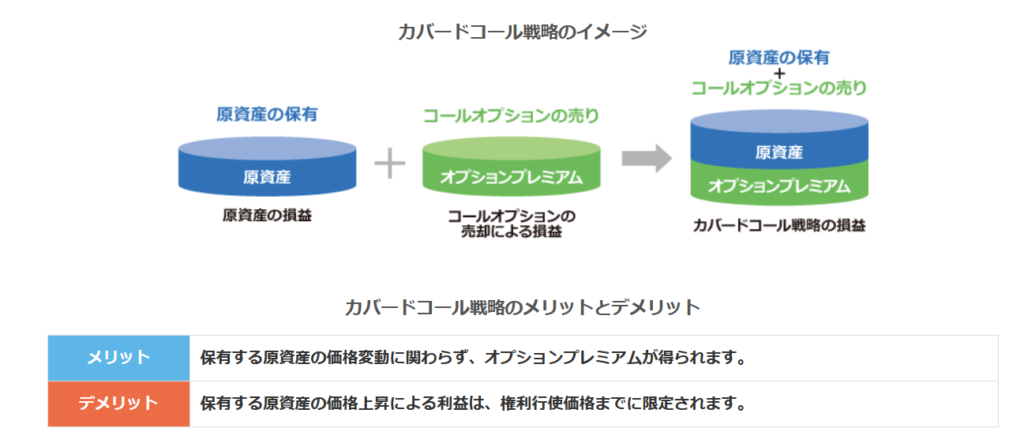

カバードコールとは、「株式などの原資産を保有しながら、その原資産を将来一定価格で買う権利(コールオプション)を売る」投資手法です。以下がその基本的な仕組みです。

出典:ニッセイアセットマネジメント https://www.nam.co.jp/education/coveredcall/1246391_4943.html

カバードコールETFが向いている人

- 今すぐ収入を得たい

毎月の配当で生活費や趣味に充てたい方。 - 資産を増やしつつ現在の生活を楽しみたい

長期成長より短期的なキャッシュフローを優先したい方。 - 安定したキャッシュフローを重視

不確実な市場でも一定の収入を確保したい方。

メリット

- 安定収入: 株価が動かなくてもプレミアムで毎月キャッシュフローを確保。

- リスク軽減: 下落時にプレミアムが損失を補填。

デメリット

- 上昇益の制限: 株価が急騰してもオプション行使で売却義務が発生するためキャピタルゲインは限定的。

- 為替リスク: 海外ETFの場合、円高時にプレミアム価値が減少。

代表的なカバードコールETF

- JEPI(JPモルガン・エクイティ・プレミアム・インカムETF)

S&P500を基盤とし、ディフェンシブ銘柄を重視。市場変動の影響を抑えながら、安定した分配金を提供するのが強み。 - JEPQ(JPモルガン・ナスダック・エクイティ・プレミアム・インカムETF)

Nasdaq100に連動し、成長株+高利回りを追求。テクノロジー銘柄中心の運用ながら、カバードコール戦略により安定した収益を確保。 - 2865(グローバルX NASDAQ100・カバード・コール ETF)

米国の「Global X Nasdaq 100 Covered Call ETF(QYLD)」に投資することで、NASDAQ100指数に連動。カバード・コール戦略を活用し、安定した高配当を実現。

| 商品名 | 特徴 | 利回り | 過去リターン | 経費率 |

|---|---|---|---|---|

| JEPI | S&P500基盤、安定性+高配当 | 7-9% | 9.0% | 0.35% |

| JEPQ | Nasdaq100基盤、成長+高配当 | 9-11% | 10-11% | 0.35% |

| 2865 | 日経225連動、日本市場向け | 6-8% | 6.0% | 0.25% |

カバードコールETFの相場環境別の動き

- 上昇相場(強気市場):上昇益が制限され伸び悩む。

- 下落相場(弱気市場):プレミアム収入が損失を補填し、安定性が高い。

- 不安定な相場(2025年の予測):ボラティリティ上昇でプレミアムが増加し、利回り向上。

2025年の不安定な相場でどう選ぶ?増配ETF vs カバードコールETF

2025年の市場環境を予測

- 金利動向: FRBの利上げor利下げが不透明で、株価や債券市場、為替に変動リスク。

- インフレ: 物価上昇が続き、購買力低下が懸念材料。

- 地政学リスク: ウクライナ情勢や米中関係が市場心理に影響。

筆者の選択

カバードコールETFや高配当投信で毎月の生活費を確保

現在、会社員を退職しているため、定期的な収入はほぼありません。そのため、配当金を活用して毎月の生活費を賄っています。

日々の生活を楽しみながら過ごすためには、株価の上昇によるキャピタルゲインを狙うよりも、利回りの高い配当金を安定的に受け取れる方が私にとって重要だと考えています。

増配ETFは不要

増配ETFは確かに安定感がありますが、平均利回りが3.5%程度からスタートするため、大きく成長するまでには少なくとも10年以上の時間がかかります。その間、配当金を娯楽や生活費に充てるか、あるいは配当を再投資して株数を増やす選択肢があります。

しかし、配当金を生活に使うのであれば、カバードコールETFや高配当投信でより多くの配当を得たいです。一方で、長期的に資産を増やす目的なら、配当を出さないインデックス投資に同じ期間投資する方が効率的で、資産をより大きく成長させられると考えています。

まとめ:あなたに最適な投資スタイルを見つけよう

投資は「今」と「未来」のバランスが鍵

「毎月の安定した収入」と「長期的な資産成長」を両立させ、あなたに最適な戦略を一緒に構築しませんか?今を楽しみつつ、リスク許容度の範囲内で未来に備える準備を始めましょう。