「働かない自由」と「働く意味」のあいだで

4月から再開した仕事も、気づけば半年が経ちました。会社員時代のようなプレッシャーはなくなりましたが、かといって完全にストレスが消えたわけでもありません。それでも、昇進や昇給を目指さなくていい今の働き方は、心がずっと穏やかです。

経済的自立がもたらす「選べる働き方」

40代も半ばを迎え、「この役職に上り詰めたい」「ひと山当てたい」といった感情はもうありません。もし合わないと思えば、いつでも辞めてもいい。そう思えるのは、FIREを通じて得た“経済的な自由”という安心感のおかげです。

働くことは「我慢」ではなく「選択」

もちろん、教育費や住宅のメンテナンスなど支出はまだ多く、「お金が要らない」わけではありません。けれど、それもあと数年で落ち着く見通し。だからこそ今は、労働収入と資産収入の両輪でキャッシュインを最大化する時期だと考えています。

一度「働かない生活」を経験してわかったのは、暇は意外とお金を減らすということ。やりたいことが増えるほど支出も増え、気づけば自分自身が資産にとっての“負債”のように感じることもありました。

FIREとは「働かないこと」ではなく、「働き方を選べること」。この実感を持てるようになった半年間でした。

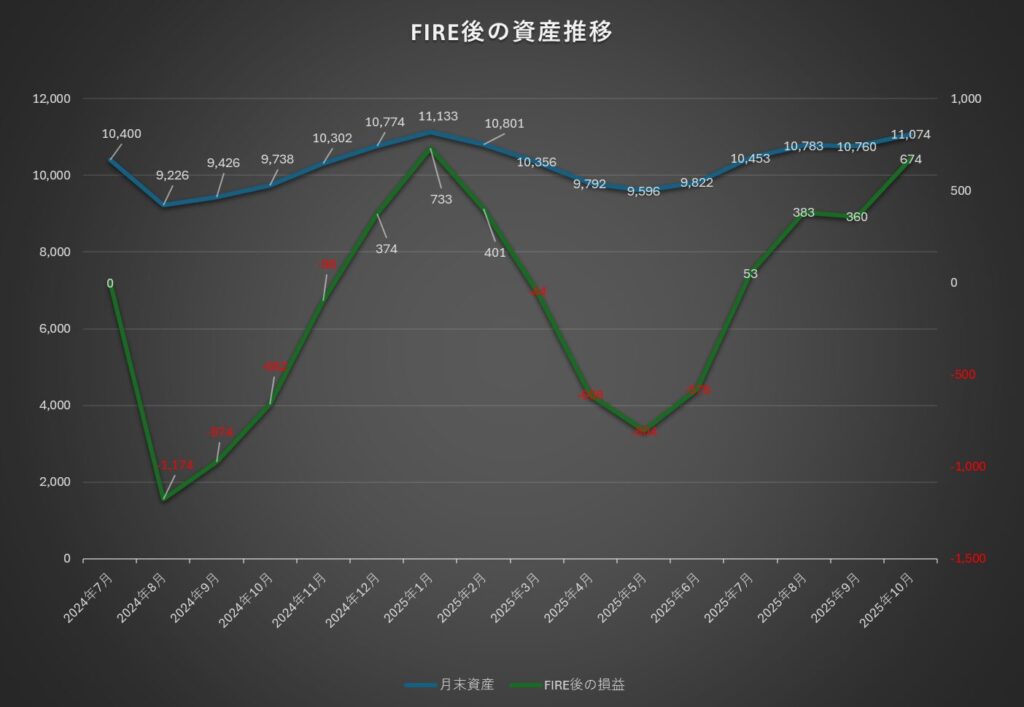

資産推移 ― 純資産は1億1,074万円に回復、安定圏を維持

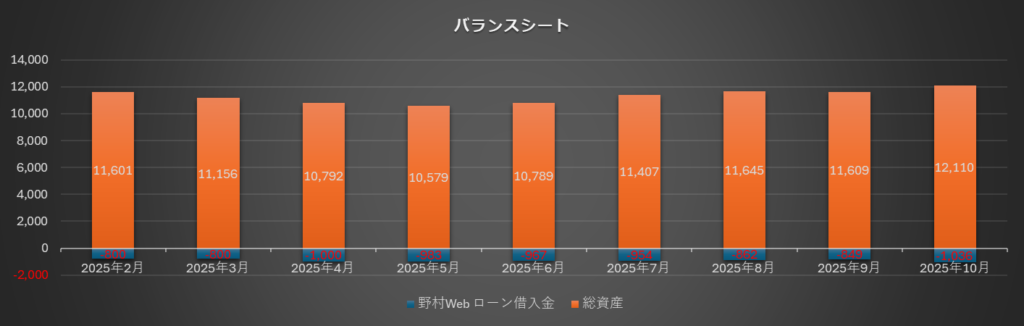

2025年10月末の純資産は1億1,074万円(前月比+2.9%)。

借入を除いた実質ベースでも春先の9,000万円台から回復し、再び1億円台の安定圏を取り戻しました。

安定成長の背景とリスク管理

年初の最高値(1億1,133万円)にはわずかに届かないものの、市場の波を吸収しながら堅調に推移。FIRE後2年目に入り、資産の“守りと攻め”のバランスが取れつつあります。

なお、過去の最高値を記録した時点では、含み益に対する税金支払いや確定申告の負担が残っていました。それらの支払いをすべて完了したうえでの現状を考えると、今の資産水準こそ実質的に過去最高に近い良好な状態といえます。

今月は野村Webローンの追加融資を実施。資金効率を高めながらも、担保維持率200%以上を厳守し、余力を持った運用を継続しています。

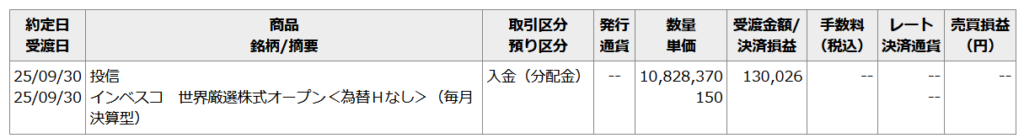

分配金戦略 ― インベスコに一本化し、安定したインカム基盤へ

これまで複数の毎月分配型ファンドを保有していましたが、今月からは「インベスコ 世界厳選株式オープン<為替ヘッジなし>」1本に集約しました。世界の高配当株を中心に組まれたこのファンドは、FIRE後の安定収入源として位置づけています。

普通分配金比率の増加

普通分配金の比率が増えてきた点は好材料。市場の安定化に伴い、基準価額と分配金の健全性が戻りつつあります。

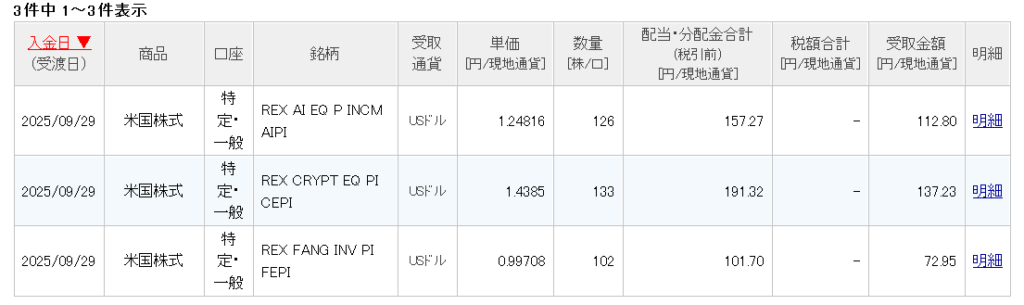

高配当ETF ― REX3兄弟買い増しとGraniteShares新規購入

今月は、ドル建て高配当ETFであるREX3兄弟(AIPI・CEPI・FEPI)を追加購入。円資産とのバランスを取る目的で、ドル建て分配を活用しています。

GraniteSharesシリーズで分配時期を分散

GraniteShares YieldBoostシリーズも新規購入。

こちらはまだ分配金はありませんが、REX3兄弟と組み合わせることで受取時期の分散効果を狙っています。

これらの積み上げにより、年間分配金(税引前)はついに1,000万円を突破。

FIRE生活における安定的なキャッシュフローの柱が形になってきました。

一方で、これらの高配当ETFや毎月分配型ファンドは、異常なまでに高い利回りを示している側面もあります。そのため、分配金の裏側にあるトータルリターン(基準価額や株価の推移)については、今後も注意深く見ていく必要があります。

このあたりの実績や推移については、改めて別の記事で詳しくレポートしていく予定です。

資金戦略 ― 野村Webローンで分配金を効率的に循環

野村證券では、投資信託を担保にしたWebローンを活用しています。

相場状況に応じて、借入 → 再投資 → 分配金で返済というサイクルを回すことで、

流動性を確保しつつ資金効率を高めています。

この分配金をWebローンの返済原資として活用し、元利返済を分配金でまかなう循環型の仕組みを構築しています。

担保維持率200%をキープしながら運用を継続

借入は「無理をしない範囲での流動性確保」として位置づけ。担保維持率200%以上を維持しながら、下落局面では追加投資、上昇相場では株価上昇分を活かして返済を進めるというスタンスを徹底しています。

キャッシュフロー ― 労働収入+分配金で月間100万円超

今月の手取り労働収入は約60万円。

これに分配金約40万円を加え、月間キャッシュフローは100万円を突破しました。この労働収入がいつまで続くかわかりませんが、継続できるうちはしっかりと稼ぎたいと思ってます。

FIRE後に働く意味の再定義

FIRE後に再び働く理由は、単なるお金のためではありません。

「働くこと」で生活にリズムが生まれ、相場の上下動に動じない精神的安定が得られました。

資産構成と今後の方針 ― 攻めから最適化へ

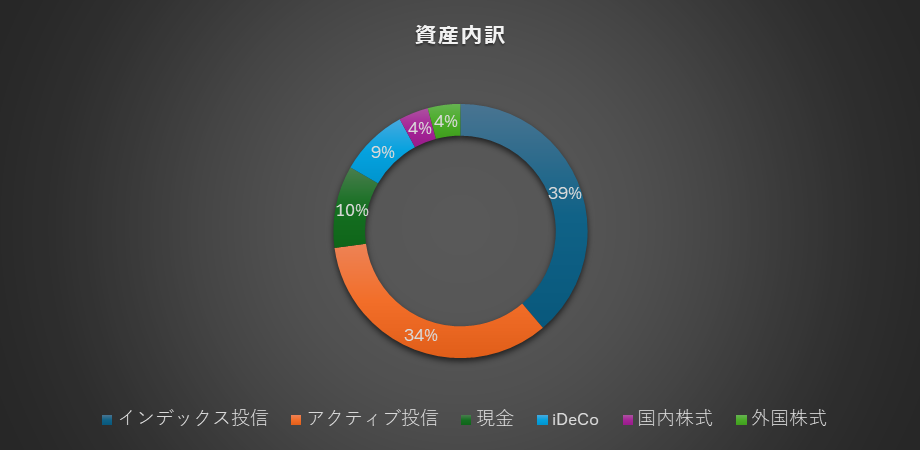

| 資産カテゴリ | 構成比 | 金額(概算) |

|---|---|---|

| インデックス投信 | 38.7% | 約4,684万円 |

| アクティブ投信(インベスコ等) | 34.3% | 約4,151万円 |

| 現金 | 10.4% | 約1,265万円 |

| iDeCo | 8.7% | 約1,056万円 |

| 国内株式 | 3.8% | 約456万円 |

| 外国株式 | 4.1% | 約500万円 |

借入を活かした資産効率化

借入残高は1,036万円。担保維持率200%以上を確保しつつ、資産の「攻め」と「守り」を両立する運用を継続しています。

まとめ ― FIRE生活の安定と資産運用の最適化へ

2025年10月は、

・純資産:1億1,074万円(前月比+2.9%)

・年間分配金:1,000万円突破(税引前)

・月間キャッシュフロー:100万円超

という節目の月となりました。

相場に振り回されず、「働きながら資産を活かす」スタイルが自分に合っていると再確認。 今後は、分配金の一部をゴールドやインデックス再投資に回し、守りを強化していく方針です。

借入を恐れず、かといって依存せず。担保率200%を保ちながら資産を循環させる運用は、 FIRE生活の安定と挑戦のバランスを取る鍵になっています。

FIREは“ゴール”ではなく“進化のプロセス”。資産が働き、自分も働く。 この自由を噛みしめながら、次のステージを目指します。