資産運用をしていると、 「個別株を長期保有して増配を狙う」、あるいは 「株主優待を目的に売却予定はない」 という投資スタイルを取る方も多いのではないでしょうか。こうした場合、保有しているだけで一定の恩恵を受けられる反面、株価が大きく上昇して含み益が膨らむと、つい 「今のうちに利益を確定したい」 という思いも芽生えるものです。

私自身も、かつて自社株を長期保有していた時期がありました。資産額は右肩上がりで増えていったにもかかわらず、実際に生活に使えるお金としての実感はなく、資産が“絵に描いた餅”のように思えて歯がゆさを抱いた経験があります。おそらく インデックス投資や投資信託を積み立てている方の中にも、「資産は増えているのに手元のキャッシュが足りない」という感覚 を持たれている方は少なくないでしょう。

そこで注目したいのが 証券担保ローン です。これは「保有している株式や投資信託を担保に資金を借りられる仕組み」で、資産を売却することなく流動性を確保できる非常に効率的な方法です。私はこれまで主に投資信託を担保に活用してきましたが、実際に使ってみると 「個別株を担保にできる」ことのメリット に気づきました。

もっとも、実際に楽天証券から野村證券へ株式を移管して利用した際には、思わぬ落とし穴や注意点にも直面しました。

本記事では、私自身の経験をもとに、

- 証券担保ローンで 担保余力を高める方法

- 個別株・投資信託を担保にする際の メリットとデメリット

- 移管手続きで気づいた 注意点と落とし穴

を整理してご紹介します。

証券担保ローンにおける投資信託と個別株の違い

まず理解しておきたいのは、証券担保ローンにおいて投資信託と個別株が持つ「担保価値の違い」です。

- 投資信託の場合:評価額の60%が担保価値として算入される

- 個別株の場合:評価額の50%が担保価値として算入される

たとえば、同じ1,000万円の資産を担保にした場合:

- 投資信託 → 600万円まで借入可能

- 個別株 → 500万円まで借入可能

数字だけ見ると「投資信託の方が有利」と思われるかもしれません。しかし実際には、投資信託と個別株を組み合わせることで担保余力を効率的に引き上げられる ケースがあります。

なぜなら、証券会社によって担保評価の対象商品や上限枠が異なるためです。投資信託だけでなく、個別株も担保に加えることで「対象資産の幅を広げる」ことができ、結果的に借入余力を底上げできます。

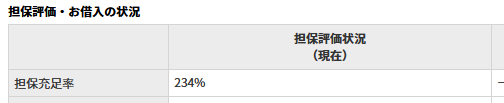

※筆者の野村Webローンの担保充足率

移管のハードル:投資信託は郵送、株式はオンライン

次に大きな違いとして挙げられるのが 「移管手続きの方法」 です。

- 投資信託の移管:基本的に郵送での手続きが必要

- 国内株式の移管(楽天証券の場合):オンラインで完結可能

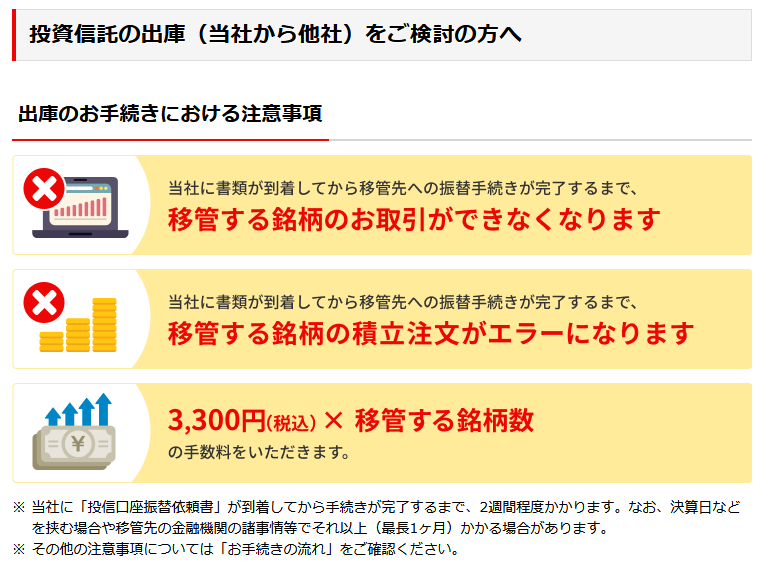

私自身のケースでは、投資信託を移管する際に「特定口座内保管上場株式等移管依頼書」を郵送する必要があり、さらに本人確認書類の同封も求められました。紙ベースでのやり取りとなるため、どうしても処理には時間がかかります。加えて、楽天証券では 1銘柄あたり3,300円(税込)の移管手数料 が発生します。ただし、移管元でキャンペーンを実施している場合にはキャッシュバックを受けられるケースもあります。

※楽天証券の投資信託出庫の手続きにおける注意事項

一方で、国内株式の移管は大きく異なります。楽天証券の場合、オンライン申請のみで数クリックで完結。郵送や紙のやり取りは不要で、非常にスピーディーに処理されます。さらに 国内株式の移管には手数料がかからない 点も大きなメリットです。

この差は、実際に手続きを行ってみないと気づきにくい部分です。特に「できるだけ早く資産を移して担保に活用したい」と考えている場合は、まずは個別株を優先的に移管する方が現実的で効率的だといえるでしょう。

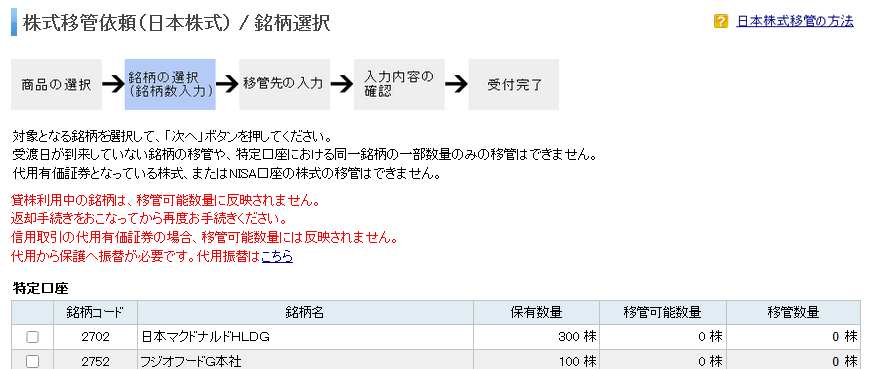

※楽天証券の株式移管以来/銘柄選択の画面より

実際に遭遇した落とし穴

理屈の上ではシンプルに見える個別株の移管手続きですが、実際にやってみるといくつかの落とし穴にハマりました。

信用代用株は移管できない

最初に引っかかったのが「信用代用」に設定していた株式です。

信用代用に指定されている株は移管ができず、事前に「保護預かり」へ振替を行う必要があります。

※楽天証券の代用振替/口座選択の画面

私の場合、楽天証券のチャットサポートに確認し、すぐにオンラインで振替を実行したことで移管可能数量に反映され、申請が進むようになりました。

野村證券で個別株を買っていないと加入者コードが未登録

次に直面したのが、「加入者口座コード(21桁)」に関するエラー です。

実際に移管依頼をかけたところ、投資信託は問題なく処理が進んだのに対し、株式の移管だけがエラーで差し戻されてしまいました。原因は意外なもので、「野村證券でまだ個別株を一度も購入していなかった」ため、加入者口座コードが有効化されていなかった という点でした。

これは事前に知っていれば簡単に防げるトラブルです。

対策としては以下の2つがあります。

- 移管前に野村證券で個別株を1株だけでも購入し、口座コードを有効化しておく。

- 野村證券のコールセンターに連絡し、有効化手続きを依頼する。

私は後者を選びましたが、翌日には反映されるとの案内を受け、実際にスムーズに処理が進みました。スピードを重視するのであれば、コールセンター経由での有効化をおすすめします。

こうして加入者口座コードが有効化されたことで、株式移管も問題なく完了しました。

株主優待や長期保有判定はどうなる?

もう一つ気になったのが「株主番号が変わって長期優待がリセットされないか?」という点です。

サポートに確認したところ、株主名簿は「ほふり」を通じて信託銀行で一元管理されており、同一名義であれば証券会社が変わっても基本的には株主番号は継続されるとのこと。

ただし「長期保有」の判定基準は企業ごとに異なります。実際に優待を受け続けるためには、各社の公式情報を確認することが必須です。

株式移管で注意すべき口座区分ごとの違い

証券担保ローンを目的に株式を移管する際には、「口座区分ごとの取り扱いの違い」を理解しておくことが重要です。とくに、特定口座・一般口座・NISA口座では移管後の扱いが異なるため、知らないまま移管してしまうと、税務処理や非課税枠に影響する可能性があります。

口座区分ごとの移管ルール

| 口座区分 | 移管後の扱い | 注意点 |

|---|---|---|

| 特定口座 | 取得単価・取得日がそのまま引き継がれる | 売却時の損益計算が自動で処理されるため、最もスムーズ。特別な対応は不要。 |

| 一般口座 | 取得単価が引き継がれない(「取得価額不明株式」となる場合あり) | 売却益の計算を自分で行う必要がある。過去の購入履歴を必ず保管しておくことが重要。 |

| NISA口座 | 非課税枠を維持したまま移管可能 | ただし金融機関をまたぐ移管は「年単位」での切替が必要。手続きに時間がかかることもあるので、早めに申請するのが安心。 |

証券担保ローンを活用するための実践ポイント

今回の経験を踏まえ、これから証券担保ローンを活用しようと考えている方に向けて、実践的なチェックポイントをまとめます。

- 信用代用にしている株は移管できない → 事前に「保護預かり」へ振替が必要

- 野村證券で個別株を買っていないと加入者口座コードが未登録 → 1株でも買って有効化しておく

- 投資信託の移管は郵送必須、株式はオンラインでスムーズ → 緊急性があるなら株式から移管

- 株主番号は基本的に継続するが、長期優待の扱いは企業ごとに要確認

これらを押さえておけば、手戻りなくスムーズに資産を移し、担保余力を最大限活かすことができます。

借入した資金は野村證券で使うべきか?

筆者の場合、借入資金はインベスコ世界厳選株式オープンの購入に充てています。ただし、借入金は野村信託銀行の口座に振り込まれるため、そのまま野村證券で運用するのではなく、松井証券に資金を移して保有しています。

その理由は明確です。

- 野村證券で投資信託を購入する場合

- 購入手数料がかかる

- 取り扱い商品のラインナップが限られている

一方で、

- 松井証券で投資信託を保有する場合

- 投信残高ポイント制度があり、毎月信託報酬の一部をキャッシュバック

- 主要な投資信託を幅広く取り扱っている

- ネット証券ならではの利便性が高い

このように比較すると、借入資金を投資信託に回すなら松井証券が圧倒的に有利です。実際に筆者も、野村信託銀行に振り込まれた資金を都度松井証券に移し替え、そこでインベスコを買い増しする運用を行っています。

まとめ

証券担保ローンは「資産を眠らせず、効率よく活かす」ための強力な武器です。

特に投資信託だけでなく個別株も担保に組み入れることで、余力を増やしながら柔軟に資金を引き出せるのは大きな魅力だと実感しました。

一方で、実際に移管を進めてみると、信用代用や加入者コード、口座区分ごとの扱いなど、思いもよらない落とし穴があることにも気づきました。最初はスムーズに進むと思っていた手続きが、思わぬ手戻りにつながる場面もあり、やはり「事前準備の大切さ」を身をもって理解しました。

だからこそ、これから移管や証券担保ローンを検討される方には、焦らずに一度立ち止まって仕組みを確認してほしいと思います。

正しく理解し、準備さえ整えておけば、証券担保ローンは不安ではなく資産形成を後押しする強力な味方になってくれるはずです。