はじめに:お金の話で揉めない夫婦には「共通点」がある

夫婦で共働きになると、収入は増えるけれど、家計管理は難しくなります。

「どちらがどれを払う?」「貯金はどのくらい?」──お金の話は、夫婦の間で最もデリケートなテーマのひとつです。

でも実は、お金で揉めない夫婦には共通点があります。

それは「ルールを決めて、ストレスをためない仕組みを作っている」こと。

この記事では、共働き家庭が家族円満のまま資産を増やす3つの習慣を紹介します。

どれもすぐに実践できる内容です。今日から“揉めない家計管理”を始めましょう。

習慣①:夫婦別財布でストレスを減らす

共働き家庭に最も多い悩みが「お金の使い方のズレ」。

その解決策としておすすめなのが、「財布を分ける」スタイルです。

なぜ別財布がうまくいくのか?

- 自分の収入を自分で管理できるため、相手に干渉しない

- 「自由に使えるお金」があることで心の余裕が保てる

- お互いに責任感と金銭感覚が身につく

我が家の実例

- 固定費(家賃・光熱費・通信費)は夫が担当

- 食費・日用品・子どもの費用は妻が担当

- 貯蓄・投資は各自の裁量で運用

- 月1回の「お金のミーティング」で状況を共有

この方法をとってから、「誰がどこに使ったか」でもめることが一切なくなりました。

また、家計の透明性が高まり、家族の目標に向けた協力もしやすくなります。

習慣②:ライフステージに合わせて“計画を緩める”勇気を持つ

資産形成とは、「積み上げる力」だけでなく、「緩める判断力」も必要な長期戦です。

子どもの成長、仕事の変化、親の介護──どんな家庭にも“想定外”の出費があります。

そんな時、無理をせず一時的にペースを緩めることが、実は長期的な成功につながります。

たとえば子育て期なら

- 教育費が増えても貯蓄を完全に止めない(少額でも続ける)

- 習い事や塾代は「投資」と割り切る

- 家族の幸福度を下げないことを優先する

筆者の家庭でも、子どもの習い事が増えた時期には積立額を減らしました。

でも、その分は運用益がカバーしてくれると信じ、焦らずコツコツを継続。

結果、資産形成はしっかり前進しています。

習慣③:目標を“数字で見える化”する

「なんとなく貯金している」状態では、長く続けるのが難しいもの。

資産形成のモチベーションを保つには、具体的な数字目標を設定することが効果的です。

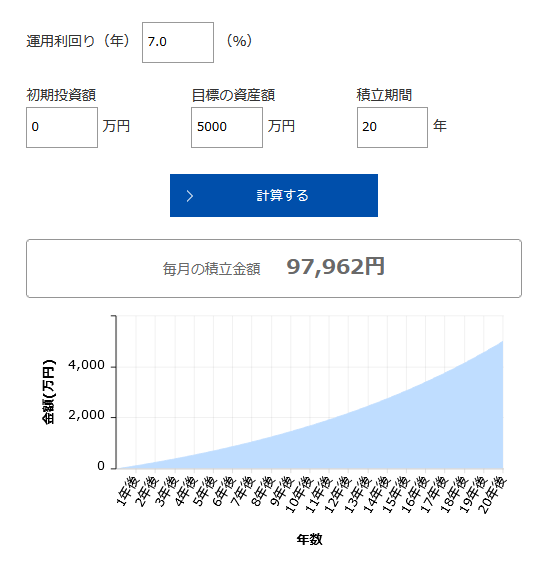

例:20年で5000万円を目指すシミュレーション

- 毎月10万円をインデックス投資(S&P500/全世界株式)に積立

- 想定利回り7%

→ 20年後にはおよそ5000万円に到達

出典:https://www.am-one.co.jp/shisankeisei/simulation.html

手数料の安い投資信託を選び、無理のない金額でコツコツ続けることがポイントです。

お金の増やし方を「家族の会話」にすることで、学びにもつながります。

大きな支出は“見栄”ではなく“現実”で決める

住宅や車の購入は、人生の中でも最も大きな支出です。

この判断を誤ると、資産形成は一気にブレーキがかかります。

住宅購入の3つの基準

- 配偶者の収入を当てにしない

- 転職・育休など収入減リスクを想定する

- 返済比率は年収の25%以内に抑える

車の管理ルール

夫婦それぞれで所有・維持するルールにすることで、

支払い負担や好みの違いでストレスを感じにくくなります。

結果的に、家族全体のバランスを崩さず、資産形成のペースを維持できます。

焦らずコツコツ続けるための3つの心得

- 積立が止まる月があっても焦らない

→ 複利効果で長期的には運用益が支えてくれる。 - 物より経験にお金を使う

→ 家族旅行や趣味など、心が満たされる支出を大切に。 - 子どもの“挑戦”に投資する

→ 習い事や留学など、将来の自己投資は家族全体の幸福につながる。

まとめ:家族の協力と柔軟な計画が“揉めない家計”をつくる

共働き家庭での資産形成は、

「収入の多さ」よりも「考え方の一致」と「柔軟な計画」がカギです。

- 財布を分けてストレスを減らす

- ライフイベントに合わせて見直す

- 数値で目標を“見える化”する

小さな工夫の積み重ねが、家族の信頼と安心を育てます。

まずは「5年で1000万円」「毎月3万円積立」など、現実的な目標から始めてみましょう。

焦らず、比べず、家族のペースで。

その積み重ねが、お金で揉めない夫婦の最大の共通点です。