24年間の会社員生活を終え、私はFIRE(Financial Independence, Retire Early)を達成しました。現在は投資家として資産を活用しながら暮らしていますが、その道のりは決して単純ではありませんでした。

「FIRE=経済的自由」と聞くと夢のように思えるかもしれませんが、実際には1億円程度の資産では、資産収入だけで生活を賄おうとするとQOL(生活の質)が大きく低下してしまうことも。

そのため私は、最低限の生活費と社会保障を補うための「バリスタFIRE」のスタイルを取り入れることで、資産を減らす恐怖から解放され、より満足度の高い生活を実現しています。

FIREを決意した理由|会社員としての限界を実感

- 評価・人間関係に収入が左右される

- 重い税金と社会保険料に報われない感覚

- 時間の自由がなく、家族との時間も犠牲に

これらのストレスを抱える日々の中で、「人生このままでいいのか?」と立ち止まったことがFIREの第一歩でした。

価値観を変えた一冊|キャッシュフロー・クワドラントとの出会い

ロバート・キヨサキ著『金持ち父さんのキャッシュフロー・クワドラント』を読んだことで、「会社員(E)」から「投資家(I)」へと立場を変える必要性に気づきました。

改訂版 金持ち父さんのキャッシュフロー・クワドラント ――経済的自由があなたのものになる

| クワドラント | 特徴 |

|---|---|

| E(会社員) | 時間の自由なし、税金と社会保険料が重い |

| S(自営業) | 自由はあるが、働かないと収入ゼロ |

| B(ビジネスオーナー) | 仕組みで収入が生まれる |

| I(投資家) | 資産がお金を生み、真の自由が得られる |

会社員と投資家の決定的な違い|税と社会保険の構造

月収100万円を例に取ると、以下のように「手取り」に大きな差が出ます。

| 項目 | 会社員 | 投資家 |

|---|---|---|

| 所得税 | 約7.7万円(累進課税) | 約15万円(分離課税) |

| 住民税 | 約8万円 | 約5万円 |

| 社会保険料 | 約18万円 | ほぼゼロ |

| 手取り | 約66万円 | 約80万円 |

※2025年7月時点

投資家として暮らすことで、手元に残るお金が格段に増え、生活コストも大きく下げられるのです。

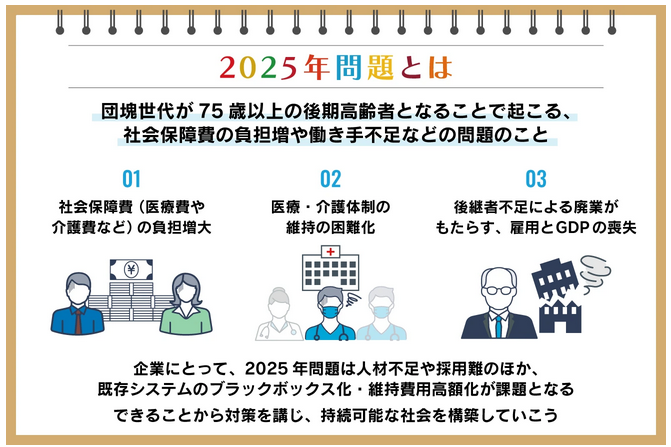

社会保険料の増加と現役世代への圧迫|2025年問題とは?

少子高齢化の進行により、2025年には協会けんぽの保険料率が10.5%に上昇する可能性があると報じられています。これは現役世代の「手取り減少」だけでなく、将来不安の増大にも直結します。

出典:https://www.asahi.com/sdgs/article/14957810

FIRE後は意外と稼ぐ必要がない|資産の活かし方

FIRE後に求められるお金は、生活費のみ。収入の必要額が減る理由は以下の通りです:

- 社会保険料・税の軽減

- 資産形成フェーズの終了

- 支出最適化による生活コストの見直し

例えば、現役時代に月40万円必要だった生活費が、FIRE後は月25万円前後に圧縮可能。その差は精神的な余裕となって現れます。

ただし、「資産を使うことへの抵抗感」や「将来への不安」もFIRE後にはつきもの。そこで、週に数時間だけ働いて最低限の収入と社会保険を確保する“バリスタFIRE”の形が極めて有効だと実感しました。

FIRE後のリアルな暮らしと目指す未来

- 資産が働く仕組みを構築(高配当投信・ETF・証券担保ローン)

- 時間の自由で家族・旅行・健康を優先

- 心の余裕とQOLの向上

「完全リタイア=幸せ」とは限らないからこそ、少しだけ働きつつ資産を最大活用するバリスタFIREが、今の私にとって最も理想的なFIREの形です。

まとめ|FIREはゴールではなく、自分の人生を取り戻す手段

FIREは特別な才能や大金がなくても目指せます。そして、1億円の資産があっても、完全無収入では不安が消えないのが現実です。

だからこそ、資産を「ビジネスパートナー」として活用しつつ、少しだけ働くことで人生に安心と自由をもたらす──。それが、令和時代における新しいFIREのかたちではないでしょうか。

あなたの一歩が、未来を変えるかもしれません。