子どもが生まれると、喜びと同時に「将来へのお金の不安」も一気に大きくなります。教育資金はどれくらい必要なのか、もし自分に万一のことがあったら家族はどうなるのか。本記事では、筆者が実際に保険を契約・見直し・解約してきた経験をもとに、掛け捨てと貯蓄型の選び方、新NISA投資の活用、必要保障額の考え方、そしてシミュレーションまで詳しく解説します。

掛け捨て保険は本当に「もったいない」のか?

28歳で第一子が生まれたとき、私は強い不安に駆られました。「もし自分に何かあったら、この子を守れるのか?」。そこで生命保険を検討しましたが、当時の私は「掛け捨ては無駄」という思い込みに縛られていました。

返戻金のある貯蓄型保険や学資保険を優先した理由はこうです。

- 保険料が戻ってくる安心感

- 病気や入院などリスクへの備え

- 投資を知らなかった自分でも“任せられる”気楽さ

しかし今振り返れば、これは金融リテラシー不足でした。利回りやコストを冷静に比較することなく、営業マンの提案をそのまま受け入れてしまっていたのです。

学資保険の代わりに契約した商品と課題

掛け捨てを避けた私は、営業マンに勧められるまま変額保険とドル建て終身保険を契約しました。

変額保険の特徴

- 保険料を投資信託で運用。成果次第で返戻金・保険金が変動

- 運用と保障をセットで持てるが手数料が高い

ドル建て終身保険の特徴

- ドルで保険料を払い、保障と資産形成を両立

- 為替リスクと商品仕様の複雑さがある

結果として保障と投資を“セット”で確保したつもりでしたが、必要以上の保障を抱え、資産形成の効率を落としていたと気づきました。

必要保障額の考え方と逓減型の活用

生命保険の保障額は「家族のライフステージ」で変化します。例えば「子どもが18歳になるまで年間300万円必要」と仮定すれば、300万円×18年=5,400万円が必要です。ただし実際には貯蓄や配偶者の収入、公的保障もあるため、全額を保険で賄う必要はありません。

さらに教育費は幼稚園から大学まで進学ルートで大きく異なります。文部科学省の調査によると、幼稚園から大学までオール公立なら約1,000万円前後、すべて私立なら2,000万円を超えるとされています。この金額差を考えると「どの進路を想定するか」によって必要保障額の設計は大きく変わるのです。

私が選んだのは逓減型保険。必要な時期に保障を手厚くし、資産が積み上がってきたら自然と保障が減る仕組みです。2024年には大半の保険を解約し、掛け捨てのみを残しました。

NISAで積み立てた場合のシミュレーション

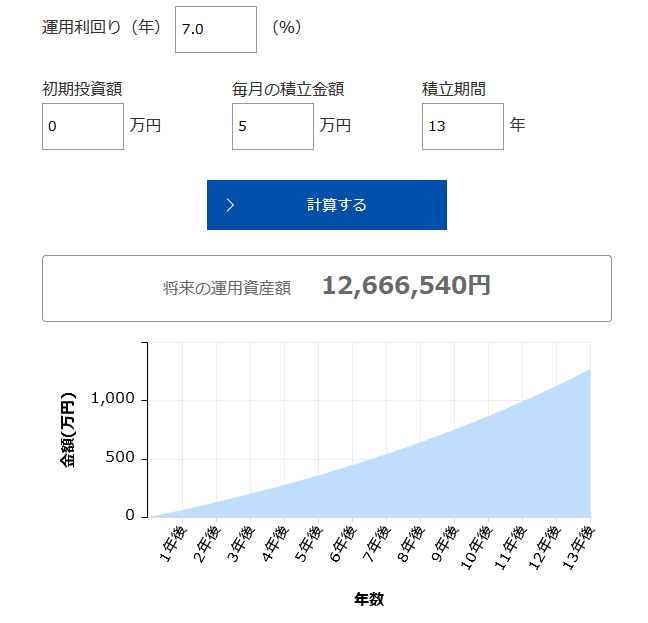

「もし保険料を投資に回していたら?」と考え、シミュレーションを行いました。

- 毎月の積立額:5万円

- 積立期間:13年

- 想定利回り:年7%

- 初期投資:0円

結果は約1,266万円。複利効果を享受でき、貯蓄型保険とは大きな差が生まれます。「万一に備える」という安心感は保険にしかない一方で、「将来のお金を増やす力」は投資にしかありません。この2つの役割を明確に分けることが家計効率を高める第一歩です。

実体験から学んだこと

契約当初は「返戻金が思ったより少ない」と感じ、期待とのギャップに戸惑いました。子どもを守りたい気持ちが強すぎて冷静さを欠いていたのです。

そこから学んだのは次の3点です。

- 保険は「必要額とコスト」で選ぶ:感情ではなく数字で設計する

- 投資は「仕組み」を信じて継続する:新NISAで長期の複利を狙う

- ライフステージごとに見直す:子どもの成長や資産状況に応じて保障を減らす

特に「保険は安心を、投資は未来を」という心理的な整理ができたことで、家計の考え方がシンプルになりました。過剰な保険料に縛られる生活から解放され、NISAを通じて「お金を育てている」という前向きな感覚が得られるようになったのです。

結論:保険と投資は分ける

- 最低限の掛け捨て保険で万一の備えを確保

- 浮いた費用は新NISAで資産形成へ回す

- ライフステージごとに保障から投資へ重心を移す

実践のステップはシンプルです。まず現在の保険証券を確認し、保障内容と掛金を一覧化。次に家計簿や将来の教育費シミュレーションと照らし合わせ、「必要な保障」と「余分な保障」を切り分けます。そのうえで余剰分をNISAの積立設定に回す。これだけで大きな改善効果があります。

まとめとチェックリスト

- 必要保障額を冷静に計算しているか

- 逓減型など効率的な保険を使っているか

- 新NISAの制度を最大限活用しているか

- 年に一度は保険・投資バランスを見直しているか

子どもが生まれると不安も増えますが、それは家計を見直すチャンスでもあります。今からの一歩が、未来の安心を形作ります。

免責事項

本記事は一般的な情報提供を目的としたものであり、特定の金融商品の勧誘ではありません。投資や保険の判断はご自身の責任で行ってください。掲載のシミュレーションは一例であり、将来の成果を保証するものではありません。