7月中旬以降の円高と米国株の下落の影響で、6月に達成した「億り人」からわずか1か月で陥落しました。株式投資では資産の増減は避けられず、今回の下落も受け入れながら、引き続き投資を継続していきます。

資産減少の詳細:7月の影響

- 資産減少額: 前月比で1174万円減少、8月4日時点で総資産は9226万円に。

- 主な要因: 円高進行と米国株(特にハイテク株)の大幅下落。ハイテク株の下落が資産減少の半分以上を占め、667万円のマイナスを記録しました。

補足: 米国個別株のボラティリティの高さと円高の影響で、短期間で大きな資産変動を経験しました。

現金ポジションの維持と課題

唯一の明るい材料として、給与やボーナスの振り込みにより現金は先月比で増加。ただし、住民税や健康保険の支払いが控えており、余裕があるとは言えない状況です。

今後の運用方針:慎重な姿勢を維持

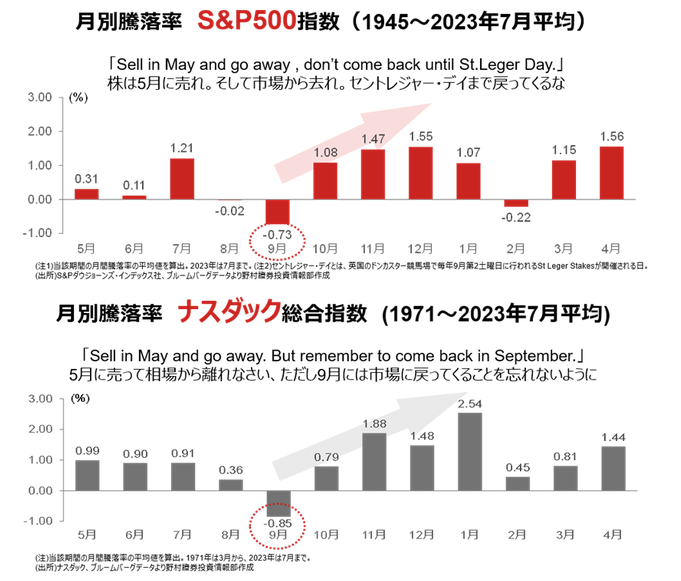

- 新規投資: 9月は相場環境がさらに厳しくなる可能性があるため、新規の買い増しは控えます。

- 防御力の強化: 高配当株や債券の配当金を現金としてプールし、現金比率を高める方針。

- 中長期視点: 上昇相場まで耐えることで資産回復を目指します。

米国市場の動向:景気後退の兆候

8月2日の雇用統計では、非農業分野の就業者増加数が市場予想を大幅に下回り、失業率は4か月連続で上昇しました。これにより、アメリカ市場には景気後退の兆しが見えています。

- 影響: 景気後退懸念で米国株は下落傾向。ただし、政策金利の引き下げ余地があるため、長期的な回復の可能性は依然として存在します。

為替リスクと米国投資の継続

円高進行による資産減少は避けられませんでしたが、為替リスクを限定的と捉え、米国株への投資を継続しています。

- 根拠: S&P500の過去平均年リターン(7~9%)を考慮すると、3年以内に為替影響を打ち消せる可能性が高いと判断。

- 戦略: 米個別株は2025年以降に少しずつ売却予定で、短期的な市場動向に左右されず、予定通り進めていきます。

出典:東証マネ部 Webより https://money-bu-jpx.com/news/article046955/

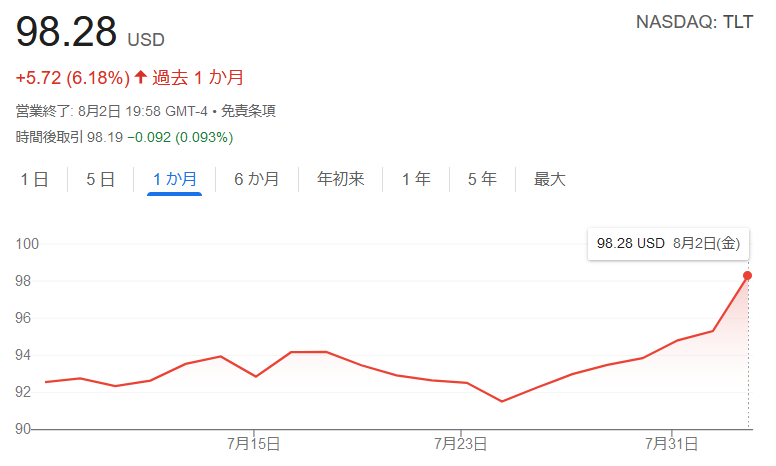

債券投資の現状:安定資産の重要性

株式が下落する中、米国10年債利回りの低下により保有債券ETF(TLT、EDVなど)は価格上昇の恩恵を受けました。ただし、円高の影響でドルベースの利益を十分に享受できず、結果として横ばいとなっています。

まとめ:FIREを目指して進む今後の運用

9月の厳しい相場を乗り越え、10月以降の上昇トレンドを目指して慎重に運用を続けます。

- 現金の重要性: 資産取り崩しを最小限に抑え、給与収入や配当金を活用。

- 人的資本の活用: 自分のスキルを活かし、安定した収入源を確保しながら相場回復を待ちます。

今後も長期的な視点を持ちながら、資産の安定と成長を目指していきます。