FIRE(経済的自立と早期退職)を達成した後、資産をどのように運用するべきか悩む方も多いのではないでしょうか?

特に、株式や投資信託などの金融資産だけでFIREを目指した場合、資産を枯渇させない「守り」の運用が重要になります。この記事では、FIRE後の資産運用を安定させるアセットアロケーションの考え方を解説します。

1. FIRE後にアセットアロケーションが重要な理由

資産形成期は、生活防衛資金を除いたほとんどを株式市場に投じ、収益を最大化する運用が主流です。しかし、FIRE後はキャッシュフローが安定しないため、同じ方法を続けるわけにはいきません。資産を計画的に運用し、取り崩しながらも枯渇を防ぐことが必要です。

FIRE後の資産運用で意識すべきポイント

- リバランスのタイミング

大きな価格変動に備えて、リスク資産と安全資産の割合を再調整することが重要です。 - リスク許容度の見直し

資産形成期の「攻撃型」運用から、「守り」を意識した運用にシフトする必要があります。

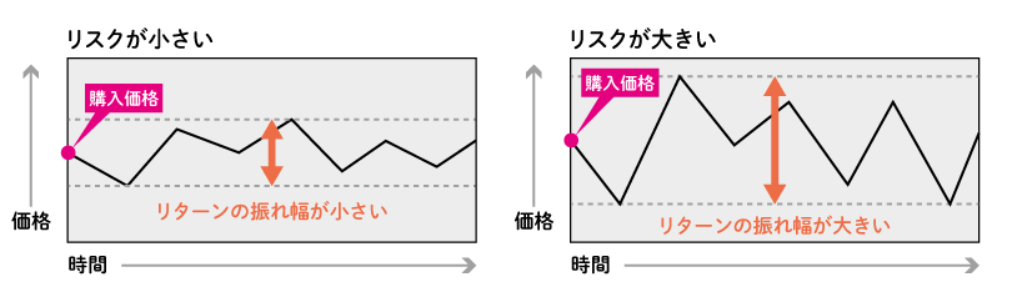

2. リスクとリターンを理解する

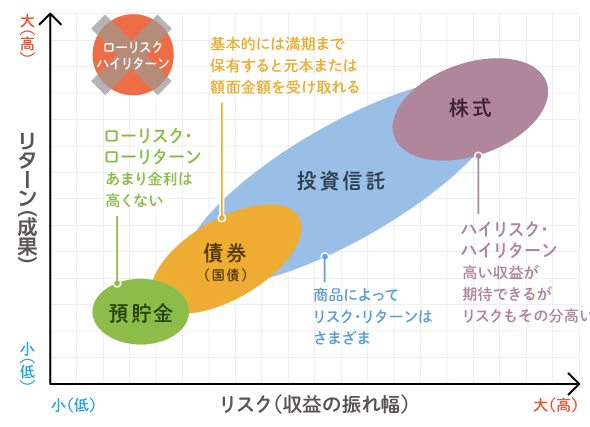

金融商品の「リスク」とは、「収益が不確実であること」を意味します。リスクが大きい商品ほど、リターン(収益)が高くなる可能性がある一方、損失のリスクも高まります。

FIRE後に適した運用は?

FIREでは、収益よりも安定性が重要です。値動きが小さい資産を中心にポートフォリオを構築することで、心穏やかな生活を送ることができます。例えば:

- 債券や金:株式と逆の動きをするため、ポートフォリオの安定化に寄与します。

- 株式:長期的には高いリターンが期待できますが、短期的な価格変動が大きい。

出典:日本証券業協会 https://www.jsda.or.jp/jikan/lesson3/

3. リスクを軽減するアセットアロケーションの工夫

FIRE後に適したアセットアロケーションを考える際は、次のポイントを押さえましょう。

株式と逆の値動きをする商品を活用

株式をメインに運用している場合、債券や金といったリスク分散効果のある商品を組み合わせることで、全体の値動きを抑えることができます。例えば:

- 債券ETF:株式が下落した際の損失を補う役割を果たす。

- 高配当株:安定した配当収入を得られ、資産の取り崩しを減らす効果がある。

守りを意識した配分にシフト

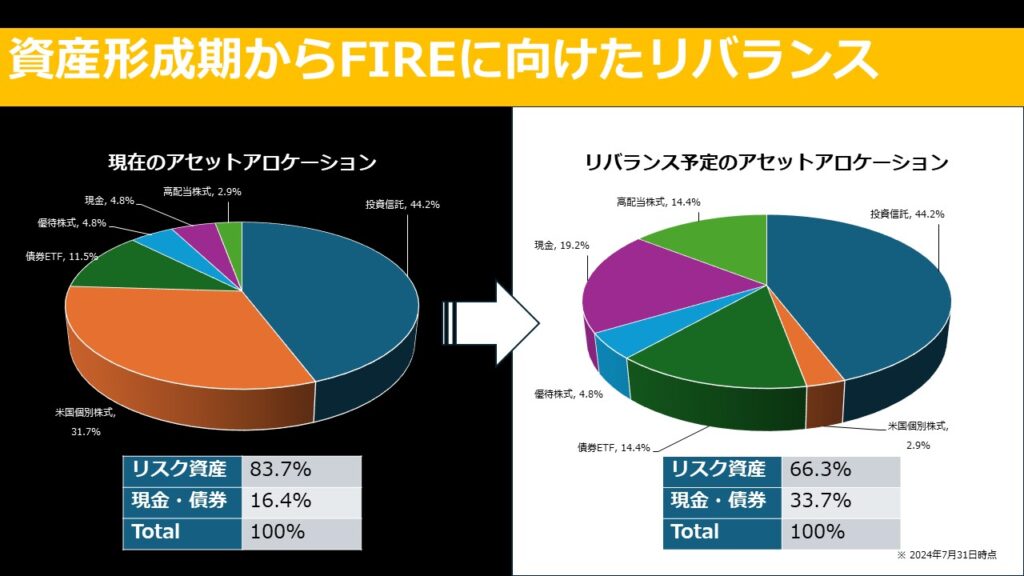

以下のようにリスク資産と安全資産のバランスを調整することで、相場変動への耐性を高めます。

- 安全資産(例:債券、現金)を増やし、価格変動に対する心の余裕を確保。

- リスク資産(例:株式)を全体の66%に抑える。

出典:日本証券業協会 https://www.jsda.or.jp/jikan/lesson3/

4. FIRE後の資産運用プラン:攻撃から守りへ

筆者自身、資産形成期にはリスク資産に80%以上を投じていましたが、FIRE後を見据えた現在では、以下のように変更を進めています。

現在のポートフォリオ変更例

- 現金保有率を引き上げ

非常時に対応できるよう、防衛資金を十分に確保。 - リスク資産の割合を80%→66%に削減

米国個別株の比率を減らし、値動きの影響を最小化。 - 高配当株の導入

配当収入を生活費の一部として活用し、相場に依存しない資産運用を実現。

5. FIRE後のリスクを抑えた生活設計のヒント

- 資産形成の途中で棚卸しを行う

FIREを達成する前から定期的にポートフォリオを見直し、自分のリスク許容度に合った配分を確認することが大切です。 - 新しい投資商品を検討

原油や農産物、貴金属といったコモディティ、不動産、仮想通貨など、多様なアセットをポートフォリオに加えることも一案です。ただし、リスクを十分理解した上で取り入れましょう。 - 長期視点を持つ

短期的な利益を追い求めるのではなく、安定した運用を続けることで、長期間にわたり資産を守りながら増やすことができます。

まとめ:FIRE後は「守り」を意識した運用がカギ

FIRE後の資産運用では、攻撃型の運用から守備型への切り替えが求められます。値動きのリスクを抑えつつ、安定したキャッシュフローを得られるポートフォリオを構築することで、心穏やかなFIRE生活を実現できます。

FIRE後の資産運用で大切な3つのポイント

- リスクとリターンを理解し、適切なアセットアロケーションを選ぶ。

- 安全資産を増やし、価格変動への耐性を高める。

- 高配当株や債券を活用して安定的な収入源を確保する。

資産を守りながらFIRE生活を楽しむために、まずは自分に合った運用プランを立ててみましょう。