なんで資産形成しようと思ったの?

仕事中心の人生から主導権を取り戻したいって思ったからかな。

「仕事中心の人生を抜け出し、自分の人生の主導権を取り戻したい。」

これが私が資産形成を始めた理由でした。

資産形成は、「お金を増やしたい」という漠然とした目標からスタートしても構いません。ただし、ライフステージごとに出費が増えたり、株価が暴落した際、明確な目的がないとモチベーションを保つのが難しくなります。

資産形成の目的を明確にする

資産形成を始める際、最初に考えるべきことは「なぜ資産を増やしたいのか」という目的の明確化です。目的によって目標金額や計画が変わり、投資を続けるモチベーションにも影響します。

以下のような目的が考えられます:

- 老後資金の準備

- 住宅購入のための貯蓄

- 子どもの教育費用の確保

- 事業資金の準備

- 経済的自立(FIRE)を達成

特にFIREを目指す場合、生活費や目標年齢を基に具体的な金額を設定することが重要です。

FIRE達成に必要な資産額を計算する

FIREに必要な資産額は、生活費やライフスタイルによって異なります。一般的には「年間生活費の25倍」を目安に計算します。

たとえば:

- 年間生活費が300万円の場合、目標資産は 7500万円

- 年間生活費が500万円の場合、目標資産は 1億2500万円

ただし、目標達成には以下の3つのポイントが必要です:

- 高い入金力:収入を増やし、投資に回す資金を確保する。

- 長期的な投資期間:複利の効果を最大化する。

- 冷静なメンタル:市場の変動に動じない心構えを持つ。

これらを考慮して、自分に合った現実的な目標を設定しましょう。

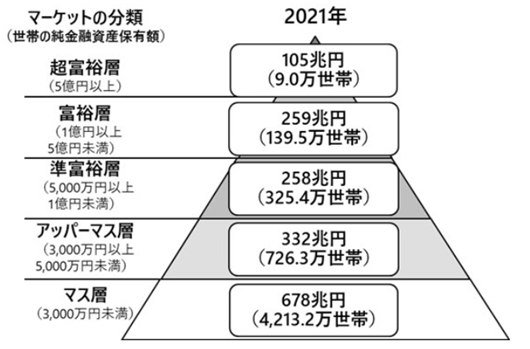

出典:野村総研 https://www.nri.com/jp/news/newsrelease/lst/2023/cc/0301_1

資産形成を支える3つの基本ステップ

1. 毎月の収支を把握する

資産形成の基本は、自分の「お金の流れ」を知ることです。収入と支出を見える化することで、投資に回せる余剰資金を明確にします。家計管理アプリ(例:マネーフォワード)を活用すれば効率的に管理できます。

2. 無理のない入金力を確保する

余剰資金をすべて投資に回さないことも大切です。生活の楽しみや急な出費に備えた現金も確保しておくことで、無理なく投資を継続できます。

3. 将来の大きな支出を見据える

住宅購入や教育費、車の買い替えなど、将来的に予測される大きな支出には計画的に備える必要があります。これにより、投資計画を中断するリスクを避けられます。

短期売買に惑わされず、再現性の高い長期投資を選ぶ

投資の世界には、短期売買やレバレッジ取引といった手法がありますが、これらは大きなリスクを伴います。一時的に利益を得られても、持続的な成功は難しいことが多いです。

私も投資を始めたばかりの頃は短期的な利益を追い求めて失敗しました。しかし、その後長期投資に切り替え、配当金や株主優待を通じて着実に資産を増やすことができました。

再現性の高い長期投資を選ぶことで、複利の力を活用し、時間をかけて資産を大きく育てることができます。

実践例:資産形成を成功させるための具体的な方法

1. 自社株やETFの長期保有

私は給与の一部を自社株で受け取り、長期間保有し続けました。その結果、株価が数倍に膨れ上がり、大きなリターンを得ることができました。同様にETFや投資信託を保有することで、安定的な資産成長を実現しました。

2. 余剰資金のバランス管理

投資だけでなく、旅行や趣味のための資金も確保していました。このように、資産形成と日常生活のバランスを取ることで、継続的に投資を続けるモチベーションを維持しました。

まとめ:コツコツと焦らず資産を増やそう

資産形成は短期的な利益を追うものではなく、長期的な視点で着実に積み上げることが重要です。

目標を明確にし、無理のない計画を立てることで、誰でも資産形成を成功させることができます。

- 小さく始めても続けることが成功の鍵

- 短期の失敗に惑わされず、長期的な視野を持とう

- お金を「増やす」だけでなく「活かす」ことも考えよう

あなたの資産形成が、より自由な未来を実現する一歩となりますように。