FIREに限らず会社員を辞めたら翌年の保険料や税金が大きくのしかかるんだよね

うーん、正しく理解しておかないと手持ちの現金が枯渇しそうだね

FIREを目指す際、資産額の計算やリタイア後の生活費に注目が集まりますが、健康保険料や住民税などの固定費も見逃せません。これらの費用は毎年発生し、特にFIRE初年度には大きな支出となる可能性があります。

本記事では、FIRE後に発生する税金や保険料の詳細、節約の工夫、そしてリアルなシミュレーションの重要性について解説します。

1.健康保険、国民年金、住民税の具体的な金額

国民健康保険

FIRE後、健康保険は国民健康保険に切り替えるのが一般的です。この保険料は前年の所得を基に計算されるため、退職直後の支払い額が高くなるケースが多いです。

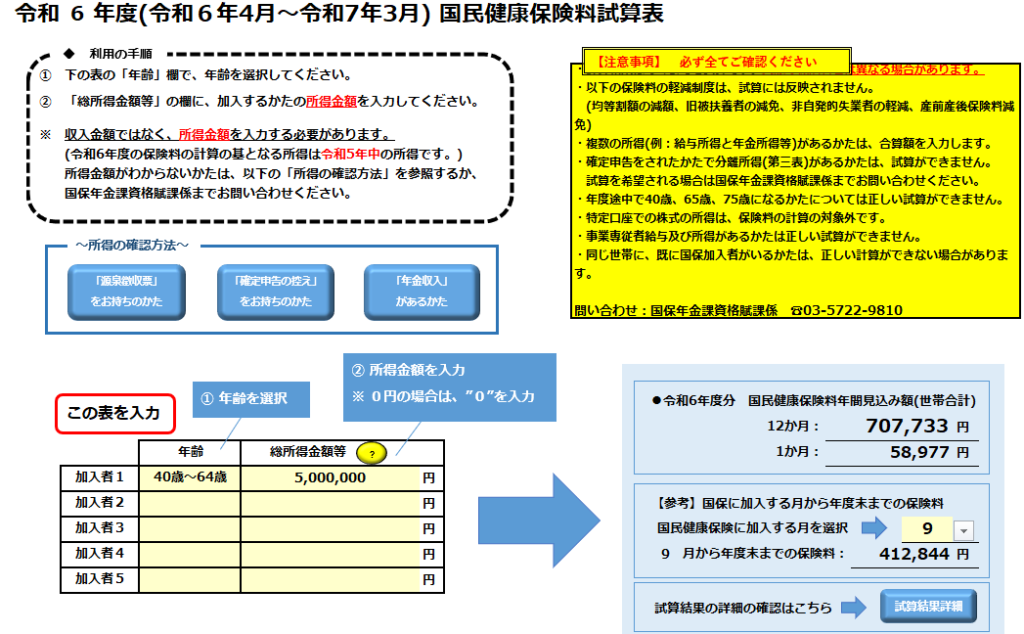

- 計算例(東京都目黒区の場合)

所得500万円の場合の年間保険料:約70万円

住民税

住民税は、前年の所得を基に計算されるため、退職初年度は会社員時代の所得に基づいた税金を支払う必要があります。

- 内訳

- 所得割: 所得の10%

- 均等割: 一律5,000円(2024年から森林環境税含む)

国民年金

FIRE後も国民年金の支払いは継続されます。

- 2024年度の月額: 16,980円(年間約20万円)

※総所得金額等とは、合計所得金額に、純損失や雑損失等の繰越控除を適用した後の所得すべてを合計した金額のことをいいます。

2.労働収入の計画と安定的なキャッシュフローの確保

FIREを達成しても、少額の労働収入を得ながら生活する「サイドFIRE」を選ぶ人が増えています。

以下のポイントを参考に、収入と支出のバランスを考えましょう。

シミュレーションの活用:

健康保険料や住民税を含む生活費の総額をシミュレーションし、必要な労働収入を事前に見積もります。

収入を安定させる工夫:

フリーランスや副業を通じ、一定額の収入を確保します。特に前年の所得を把握し、国民健康保険料や住民税の負担が急増しないように調整することが重要です。

3.国民健康保険料を減額する方法

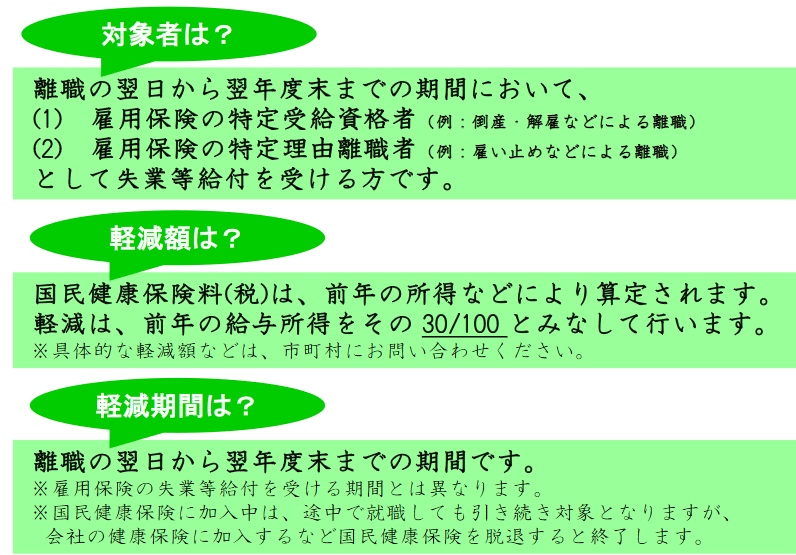

退職理由や状況によっては、国民健康保険料が減額される場合があります。以下の条件に該当する場合は要確認です。

- 特定理由離職者の場合:

例として、契約更新を希望していたが終了した場合や、過剰な残業により退職を余儀なくされた場合は、最大2年間保険料の軽減措置を受けられる可能性があります【出典: 厚生労働省資料】。 - 手続きのタイミング:

退職後速やかにハローワークで離職理由を証明し、自治体に減額申請を行う必要があります。

4.リアルな支出額で計画を立てる重要性

FIRE後の生活設計では、以下のポイントに基づく計画が欠かせません。

- 総支出の把握:

生活費だけでなく、税金や保険料を含めたリアルな支出額を把握します。特に、資産取り崩しだけでは不安定になる場合に備え、労働収入をどれだけ補填すればよいかをシミュレーションします。 - 資産運用のリスク分散:

株式市場が低迷した場合に備え、必要な生活費を賄える現金を用意し、キャッシュフローを安定化させましょう。

まとめ: 計画的なFIRE実現のために

FIREを目指す際は、退職後の生活費に税金や保険料を含めた現実的な計画を立てることが重要です。退職タイミングや収入調整、制度を活用した減額措置などの工夫を取り入れることで、生活の安定を図ることができます。

資産運用に頼り切らず、柔軟なキャッシュフロー戦略を構築して安心したFIRE生活を送りましょう。

【参考資料】