資産1億円を達成した方法とは?感情に流されない仕組みが鍵

「資産1億円ってどうやって作ったの?」

よく聞かれるこの質問に、私はこう答えます。「特別な才能や運があったわけじゃない。普通のサラリーマンとして働きながら、感情や気分に流されない仕組みを作り、コツコツ積み上げただけです。」

この記事では、私が実際に資産1億円を築くまでに実践した具体的な方法と、その裏にある考え方を詳しくお伝えします。FIRE(経済的自由と早期リタイア)を夢見る方や、将来の不安を解消したい方にとって、実践的なヒントになれば幸いです。

なぜ資産形成で「仕組みづくり」が重要なのか?

資産形成の成功には、メンタルコントロールが欠かせません。株価が急落したり、急な出費が発生したりすると、「もう投資なんてやめよう」と感情が揺らぐ瞬間があります。でも、そんな時でも淡々と続けられる「仕組み」を作っておけば、冷静さを保ちながら資産を増やせます。

私が重視したのは、以下の3つの柱です:

- 家計を把握し、無理のない投資額を設定する

- 入金力を高め、自動積立で効率化する

- 売却を控え、長期運用を貫く

これらを軸に、私の資産形成のプロセスを具体的に解説していきます。

ステップ1:家計を把握し、無理のない投資を始める

資産形成の第一歩は「現状把握」

投資を始める前に、まず家計を徹底的に見直しました。毎月の収入と支出を洗い出し、「投資に回せる金額」を明確にすることがスタートラインです。

私の場合:

- 固定費(家賃、光熱費など)と生活費(食費、お小遣いなど)を計算。

- 残った金額をすべて投資に充てるルールを設定。

例えば、月収40万円で固定費と生活費が25万円なら、15万円を投資に回すイメージです。

シミュレーションで安心感を確保

「生活に支障が出たらどうしよう」という不安を払拭するために、シミュレーションも行いました。Excelや家計簿アプリを使って、「もし収入が減っても生活が回るか」を確認。これで、無理なく続けられる投資額を割り出しました。

実践のポイント

- 毎月決まった日に収支を見直す習慣をつける。

- 「余裕資金が少ない」と感じたら、固定費削減(携帯プラン見直し、保険の最適化など)を検討。

こうすることで、投資資金を確保しつつ、メンタル的な余裕も持てました。

ステップ2:入金力を高め、自動積立で効率化する

入金力アップが資産形成の加速キー

投資で資産を増やすには、元手となる「入金力」が重要です。私は以下の方法で入金力を高めました:

- 副業で収入を増やす:ライティングやスキルシェアで月5万円程度上乗せ。

- キャリアアップ:本業で昇給を目指し、給与の一部を投資へ。

- 節約の工夫:外食を減らし、自炊を増やすことで月1万円を捻出。

自動積立で感情を排除

投資を続ける上で、「買うか迷う」「今は時期が悪いかも」と感情が入ると判断がブレます。それを防ぐため、以下を活用しました:

- 外貨建て終身保険:ドル建てで毎月自動引き落とし。

- 米国ETFの積立:S&P500連動型ETFを証券口座で自動購入。

- 確定拠出年金(iDeCo):会社員なら税制優遇も受けられるお得な制度。

結果とメリット

給与の一部が自動的に資産運用に回る仕組みが完成。毎日の値動きを気にせず、生活に集中しながら資産が増えていく状況を作れました。特に、積立額を「固定費」の一部と捉えるマインドセットが、継続の鍵でした。

ステップ3:売却を控え、長期運用を徹底する

なぜ売却しない方がいいのか?

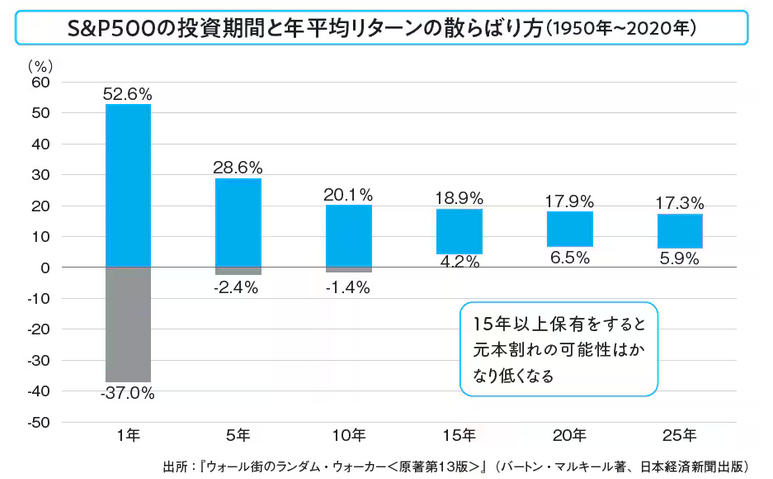

資産が1000万円、2000万円と増えると、「利確して安心したい」という衝動に駆られます。でも、私は売却を控えました。その理由は、長期運用のデータにあります:

- 米国株の歴史的データ:15年以上保有すれば、元本割れリスクはほぼゼロ(出典:JBpress)。

- 複利の力:時間を味方にすれば、資産が雪だるま式に膨らむ。

実践のポイント

- 感情を抑えるルール:含み益が膨らんでも「目標達成まで売らない」と決める。

- 目標設定:資産1億円を「FIRE達成の基準」と定め、それまではホールド。

- 定期チェックを最小限に:値動きに一喜一憂しないよう、ポートフォリオ確認は3ヶ月に1回程度に。

私の投資遍歴

- 初期(2010年頃):外貨建て保険や変額保険で積立開始。投資信託の選択肢が少なかった時代に、低リスクで始められた。

- 現在:S&P500インデックスや全世界株ETFを中心に、低コストで長期運用。

短期取引やレバレッジは一切せず、「市場平均に勝とうとしない」姿勢を貫いています。

出典:JBpress https://jbpress.ismedia.jp/articles/-/80678?page=4

資産1億円達成のプロセスを振り返って

私が資産1億円を達成するまでの道のりを、表で時系列にまとめました。市場の暴落を乗り越えながら継続できたのは、「感情に流されない仕組み」があったからです。

| 年次 | 主な行動 | 詳細・ポイント |

|---|---|---|

| 初期投資(0年目) | 外貨建て保険でスタート | 子供の学資保険代わりとして活用。安定性重視で投資の第一歩を踏み出す。 |

| 1年目 | FXに挑戦し撤退 | 資産急成長を目指すが、知識不足で1年で終了。短期取引の難しさを痛感。 |

| 2年目 | 日本株投資を開始 | 株主優待を目当てに余剰資金で買い付け。投資の基礎と楽しさを学ぶ。 |

| 4年目 | 米国株投資をスタート | 高配当個別株やETFをコツコツ購入。複利効果を意識した長期運用へシフト。 |

| 6年目 | 自社株を受け取る企業に転職 | 給与の一部を自社株でホールド。自動的に資産が増える仕組みを構築。 |

| 12年目 | 投資信託へ移行 | ETFからeMAXIS Slimなど低コストの投資信託へ。手間を減らし安定性を強化。 |

| 14年目 | 資産1億円を達成 | 「億り人」に到達後、投資信託で運用を継続。さらなる成長を目指す。 |

振り返り

この14年間、コロナショックをはじめとする市場の暴落を何度も経験しました。しかし、自動積立や長期ホールドの「仕組み」を作っていたおかげで、感情に振り回されず冷静に対応できました。これが、私の資産形成の大きな支えだったと実感しています。

資産1億円を目指すあなたへ:実践すべき3つのコツ

資産形成は一朝一夕では叶いません。でも、以下のステップを愚直に実践すれば、誰でも目標に近づけるはずです:

- 家計を見直し、無理のない投資額を設定

→ まずは月1万円からでもOK。続けることが大事。 - 入金力を高め、自動積立を活用

→ 少額でもいいので、毎月コツコツが勝ちパターン。 - 売却せず、長期運用を貫く

→ 複利の魔法を信じて、時間を味方に。

最後に

「資産1億円を達成する方法」を探しているなら、派手な成功談より「再現性のある仕組み」が大事だと私は思います。感情に流されず、地道に続ける。このシンプルな原則が、私を目標へと導いてくれました。あなたもぜひ、自分に合った仕組みを見つけて、一歩踏み出してみてください!